Jak wybrać najlepszy kredyt dla małych firm?

Prowadzisz jednoosobową działalność gospodarczą na konkurencyjnym rynku? Potrzebujesz sprzętu z wysokiej półki, aby ulepszyć jakość pracy i wyprzedzić swoją konkurencję? Twoja mikrofirma ma tylko kilku pracowników, lecz snujesz ambitne plany rozwoju, które pochłoną tysiące złotych? Sprawdź, jak uzyskać kredyt dla małych firm.

Kilka kwestii, które musisz przeanalizować, wybierając rodzaj kredytu dla małej firmy

Kredyt dla małej firmy to jeden z najpopularniejszych sposobów na uzyskanie dodatkowego finansowania działalności gospodarczej. Można powiedzieć, że konkuruje z dotacjami, leasingiem czy faktoringiem. Pożyczka od banku ułatwia zachowanie płynności finansowej, pokrywając m.in. realizację inwestycji, zakup nieruchomości czy faktury od kontrahentów. Rodzaj wybranego kredytu dla firm ma istotne znacznie i wpływ wiele aspektów: od obszerności dokumentacji w momencie składania wniosku, przez okres kredytowania, po sposób spłaty zobowiązania.

1. Przeznaczenie kredytu firmowego

Mikro- i mali przedsiębiorcy korzystają z kredytów na dowolny cel biznesowy bądź kredytów celowych, czyli takich, których przeznaczenie jest precyzyjnie określone w umowie. Kredytem gotówkowym pokryjesz nawet wynagrodzenia pracowników czy podatki. Jeśli planujesz zakup nieruchomości pod biuro, halę magazynową czy sklep stacjonarny, warto rozważyć kredyt inwestycyjny bądź kredyt hipoteczny.

ING Bank Śląski ułatwia przedsiębiorcom wybór kredytu dla małej firmy. Instytucja udostępnia proste narzędzie, które określa kilka celów firmowych. Wystarczy wybrać jedną z opcji, aby dowiedzieć się, które finansowanie sprawdzi się najlepiej w danym przypadku. Źródło: https://loans.ing.pl/needs

W przypadku tzw. ekotransformacji firmy, czyli realizowania celów związanych z dbaniem o środowisko, możesz zaciągnąć ekopożyczkę. Kredyt ekologiczny dla małej firmy sfinansuje chociażby:

- samochód z napędem elektrycznym lub hybrydowym,

- odnawialne źródła energii,

- wymianę drzwi i okien na termoizolacyjne.

Ekokredyt często cechuje się obniżoną marżą i wyzerowaną prowizją, oczywiście pod warunkiem przedstawienia dokumentacji, która potwierdzi prośrodowiskowe wydatki.

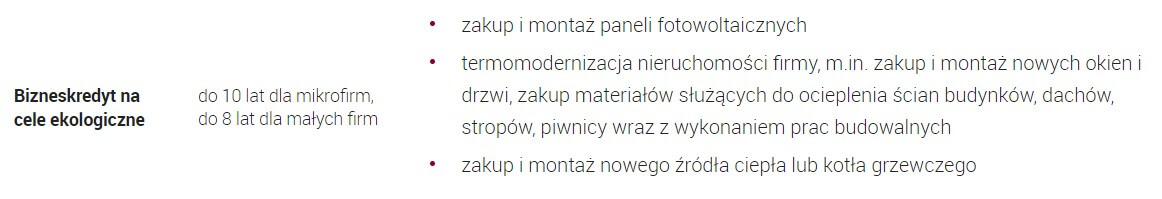

Alior Bank różnicuje maksymalny okres spłaty kredytu ekologicznego dla mikrofirm (do 10 lat) i małych firm (do 8 lat.) Źródło: https://www.aliorbank.pl/wlasna-dzialalnosc/kredyty/kredyty-firmowe-bez-prowizji-przygotowawczej.html

2. Forma dostępu do kredytu

W zależności od preferowanej formy dostępu do pieniędzy możesz wybrać albo kredyt w postaci limitu w rachunku bieżącym lub kredytowym, albo kredyt w formie transz wypłacanych przez bank na Twoje konto firmowe.

W pierwszym przypadku zyskujesz dostęp do limitu, z którego zaciągasz wyłącznie tyle, ile potrzebujesz w danym okresie. Bank nalicza odsetki na podstawie zużytej kwoty. Co prawda może pobrać kilkuprocentową prowizję za nietknięty limit, aczkolwiek zdarza się, że wykorzystanie np. 50% przyznanej kwoty chroni przedsiębiorcę przed dodatkowymi opłatami.

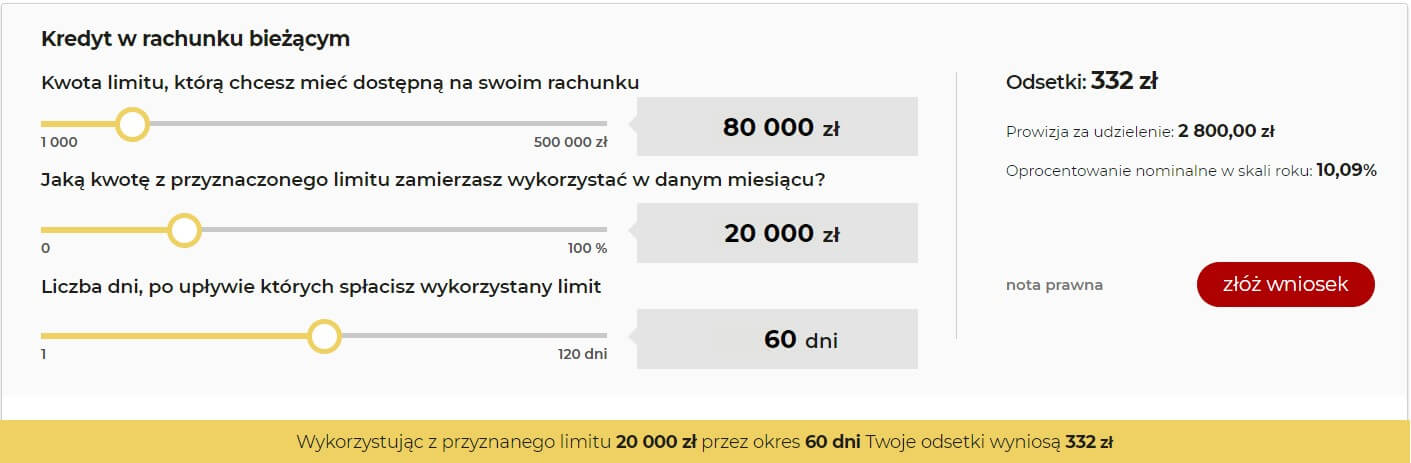

Mikro- i mali przedsiębiorcy mogą obliczyć koszt kredytu w rachunku bieżącym za pomocą kalkulatora mBanku. Źródło: https://www.mbank.pl/firmy/kredyty/biezace-zarzadzaniem-firma/kredyt-w-rachunku/

W drugim przypadku otrzymujesz albo jednorazową transzę, albo kilka transz, które spłacasz w ratach. Dozowanie środków jest zwykle uzależnione od przedstawienia pewnych dokumentów, np. obrazujących postęp prac budowlanych w finansowanej nieruchomości.

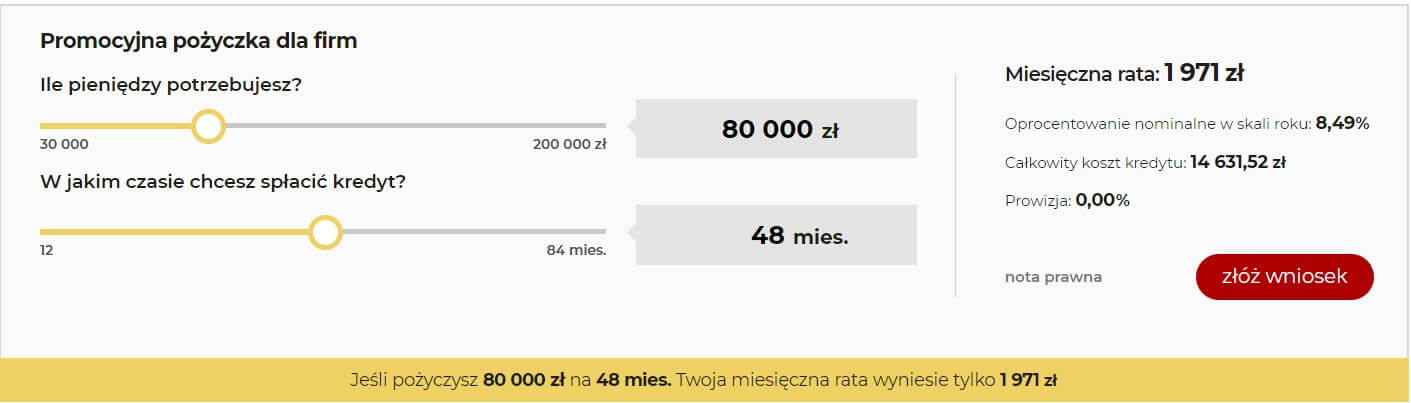

Orientacyjny koszt pożyczki na dowolny cel dla MŚP w mBanku. Źródło: https://www.mbank.pl/firmy/promocje/pozyczki-dla-firm/

3. Jednorazowy użytek lub wielokrotne wsparcie

Zaciągając klasyczny kredyt firmowy, dostajesz całą kwotę na raz, którą spłacasz w comiesięcznych ratach według harmonogramu z umowy kredytowej. Kiedy wydasz środki, nie otrzymasz ich ponownie w ramach tego samego zobowiązania. Uzyskanie następnego kredytu wymaga złożenia nowego wniosku. Pamiętaj, że bank może być mniej skory do kolejnej pożyczki, ponieważ wcześniejsza obniżyła Twoją zdolność kredytową, oczywiście przy założeniu, że zarabiasz tyle samo.

Inaczej działa odnawialny kredyt w rachunku bieżącym. Konto firmowe powiększa się o dodatkowe saldo, z którego korzystasz w elastyczny sposób. Każdy wpływ na konto odnawia dostępny limit, co sprawia, że zyskujesz stanowi pulę wielokrotnego użytku. W przypadku limitu w oddzielnym rachunku kredytowym mechanizm jest ten sam, ale wydatki muszą być udokumentowane i zgodne z umową kredytową.

Kredyt obrotowy dla mikro- i małych firm

Za pomocą kredytu obrotowego sfinansujesz bieżącą działalność, np. kiedy blokuje Cię długie czekanie na przelewy od kontrahentów, którzy dominują nad małymi firmami i nie wyrażają zgody na krótsze terminy płatności.

- Kupisz niezbędne surowce do wytwarzania produktów.

- Uregulujesz podatki.

- Naprawisz maszynę po gwarancji.

- Uregulujesz niedopłatę za gaz lub prąd.

- Wypłacisz wynagrodzenia pracownikom.

- Pokryjesz czynsz za wynajem lokalu.

Kredyt obrotowy dla mikro- i małej firmy może działać jak:

- nieodnawialna pożyczka – spłacana w ratach. Umowa kredytowa określa liczbę oraz zasady wypłacania transz,

- odnawialny limit w rachunku bankowym – powraca do pierwotnej wartości pod każdym wpływie na konto. W tym wariancie mówimy o kredycie rewolwingowym. Wybierają go przedsiębiorcy, którzy potrzebują różnych kwot na bieżące wydatki w nieregularnych odstępach czasu. Tzw. „obrotówka” pozwala zaoszczędzić na kosztach kredytu, bo odsetki naliczane są tylko od spożytkowanej kwoty.

Chociaż domyślnie kredyt obrotowy ma charakter krótkoterminowy, najczęściej do 12 miesięcy, co ułatwia jego uzyskanie małym firmom, można go przedłużyć do kilku lat.

Kredyt inwestycyjny dla mikro- i małych przedsiębiorstw

Jeżeli planujesz kapitałochłonną inwestycję, np. wyposażenie biura w najnowszy sprzęt komputerowy z oprogramowaniem, optymalnym rozwiązaniem może się okazać kredyt inwestycyjny dla małych firm. Pokrywa m.in.:

- zakup nieruchomości na rynku pierwotnym bądź wtórnym,

- rozmaite prace związane z lokalem firmowym,

- rozszerzenie floty samochodów,

- rozbudowę parku maszyn.

Co ciekawe, kredyt inwestycyjny może też zrefinansować kredyt zaciągnięty w innym banku.

Ta forma finansowania jest mocno ograniczona w porównaniu z kredytem obrotowym na dowolny cel. W przypadku kredytu inwestycyjnego umowa ściśle określa cel finansowania. Przedsiębiorca musi przestrzegać postanowień – inaczej poniesie konsekwencje złamania warunków kredytowania, np. zapłaci karę. Ponadto bank wymaga obszerniejszej dokumentacji, w tym biznesplanu, a sam proces wnioskowania trwa nieco dłużej.

Te niedogodności są rekompensowane przez niższy koszt i dłuższy okres spłaty kredytu inwestycyjnego (nawet 15 czy 20 lat). Niejedna mała firma doceni zredukowane oprocentowanie. Banki idą na rękę klientom, ponieważ sam przedmiot inwestycji stanowi bardzo dobre zabezpieczenie kredytu. Im mniejsze ryzyko ponosi kredytodawca, tym lepsze warunki może zaoferować. Trzeba też podkreślić, że bank może obliczyć zdolność kredytową z uwzględnieniem przyszłych dochodów, dzięki czemu mała firma uzyska wyższe finansowanie (od 80% do 100% wartości netto inwestycji).

Kredyt pomostowy dla małych przedsiębiorców

Kredyt pomostowy ułatwia realizację inwestycji w ramach projektu unijnego. Zaciąga się go na pokrycie wydatków w okresie od przyznania dotacji unijnej do momentu wypłacenia środków z projektu. Spłatę kredytu rozkłada się na minimum 3 miesiące i maksimum kilka lat w zależności od wysokości zobowiązania – bank może udzielić wsparcia w wysokości od 10% do nawet 80% wartości inwestycji. Tzw. „pomostówkę” można połączyć z kredytem inwestycyjnym na nierefundowane koszty.

Sztywny harmonogram spłaty kredytu czy elastyczne finansowanie małej firmy?

Chociaż kredyt dla małych firm, który cechuje się sztywnym harmonogramem spłaty z wyznaczonymi datami, jest popularnym rozwiązaniem, nie pasuje każdemu przedsiębiorcy.

Jeżeli właściciel mikroprzedsiębiorstwa lub małej firmy potrzebuje dość często dostępu do dodatkowych środków, przy czym raz pobiera kilkaset złotych, a innym razem – kilkanaście tysięcy, powinien sprawdzić linię kredytową dla firm. Kiedy głównym problemem biznesu są odroczone terminy płatności, ale zrezygnowanie z kredytów kupieckich nie jest możliwe, warto rozejrzeć się za faktoringiem.

Linia kredytowa w rachunku małego przedsiębiorcy

Linia kredytowa, nazywana także limitem w koncie lub kredytem odnawialnym, zapewnia dostęp do dodatkowych pieniędzy w dowolnym momencie. Bank przyznaje limit jednorazowo – w ramach umowy podpisywanej najczęściej na 12 miesięcy z opcją przedłużenia. Ty decydujesz, kiedy i jak korzystasz z linii.

Maksymalna kwota jest zależna nie tylko od zdolności kredytowej przedsiębiorstwa, ale także zabezpieczenia finansowania. Jeśli go nie masz, bank może przyznać Ci do 200 000 zł. Z zabezpieczeniem – nawet do 500 000 zł. Ustanowienie zabezpieczenia wpływa także na wymagany okres prowadzenia działalności gospodarczej. Kredyt firmowy w ING Bank Śląski wiąże się z wymaganiem od mikro- i małych przedsiębiorców przynajmniej półrocznego stażu na rynku oraz posiadania odpowiedniego zabezpiecznia kredytu. Linia kredytowa bez zabezpieczenia jest dostępna dla firm z co najmniej rocznym stażem.

Faktoring dla małych firm

Minimum formalności, brak wymogu prowadzenia działalności gospodarczej przez co najmniej 1 rok, elastyczne dostosowanie warunków umowy – to tylko kilka zalet faktoringu dla małych firm.

Finansowanie faktury sprzedażowej pokrywa działalność bieżącą przedsiębiorstwa w okresie od wystawienia faktury do dnia uregulowania należności przez kontrahenta. Firma faktoringowa przelewa Ci tzw. zaliczkę nawet w dniu wystawienia faktury, a Twój klient płaci za towar lub usługę we wcześniej uzgodnionym terminie. Zaliczka wynosi nawet 100% wartości brutto.

Oczywiście firma faktoringowa nalicza odsetki i pobiera prowizję, ale opłaty uwzględnia się w kosztach uzyskania przychodu, więc realnie usługa jest tańsza. Co najlepsze, faktoring nie obniża zdolności kredytowej firmy.

Kredyt kupiecki kontra kredyt dla małych firm w banku

Jeśli prowadzisz firmę od kilku miesięcy, więc brakuje Ci zarówno doświadczenia na rynku, jak i rozbudowanej historii kredytowej w BIK, bank może uznać, że udzielenie pożyczki Twojemu przedsiębiorstwu jest zbyt ryzykowne. Jak opłacić surowce i usługi, skoro brakuje Ci pieniędzy?

W tym przypadku możesz skorzystać z kredytu kupieckiego (handlowego, towarowego). To pozabankowa forma finansowania działalności gospodarczej. Sprzedawca towaru lub wykonawca usługi pozwala Ci zapłacić w późniejszym terminie. Uzgadniacie odroczony termin płatności, np. 30, 60 albo 90 dni od dnia wystawienia faktury. Nie ponosisz żadnych dodatkowych kosztów jak w przypadku kredytu w banku, aczkolwiek:

- dostawca ma prawo do domagania się odsetek za zwłokę w płatności,

- tracisz szansę na skonto, czyli kilkuprocentowy upust za przedterminowe uregulowanie należności.

Teoretycznie kredyt kupiecki jest dostępny dla większości przedsiębiorców, bo nie jest obwarowany licznymi formalnościami. W praktyce bywa różnie. Udzielenie kredytu handlowego jest uzależnione nie tylko od kwestii stricte finansowych, ale także relacji między firmami – długości współpracy i stopnia zaufania.

Istnieje także kredyt handlowy odwrócony. W tym modelu profity czerpie dostawca produktów lub wykonawca usługi, ponieważ otrzymuje zaliczkę, a nawet całą kwotę od kontrahenta przed realizacją zamówienia, które zostaje odłożone w czasie.

Ile kosztuje kredyt dla małych firm?

Na koszt kredytu firmowego wpływa wiele czynników. Liczy się m.in. okres spłaty, kwota kredytu, wkład własny, zdolność kredytowa przedsiębiorcy czy główna stopa procentowa, która oddziałuje na stawkę WIBOR. Ten wskaźnik składa się z marżą banku na oprocentowanie kredytu. Jeśli wybierzesz oprocentowanie zmienne, zapłacisz wyższe odsetki, kiedy NBP ogłosi podwyżkę stóp procentowych. W przypadku oprocentowania stałego masz pewność, że rata nie wzrośnie, ale też nie zmaleje, kiedy główna stopa zacznie się obniżać. WIBOR 3M jest aktualizowany co 3 miesiące, WIBOR 6M – co 6 miesięcy.

mBank proponuje aż 3 warianty oprocentowania kredytu inwestycyjnego: zmienne, stopa-stop i stałe. W przypadku opcji stopa-stop oprocentowanie jest zmienne, ale nie może przekroczyć wyznaczonej stawki maksymalnej. Źródło: https://www.mbank.pl/msp-korporacje/finansowanie/kredyty-na-inwestycje/kredyt-inwestycyjny/

Zanim podpiszesz umowę kredytu, sprawdź, czy bank nalicza:

- prowizję za rozpatrzenie wniosku – to opłata pobierana przed wydaniem decyzji kredytowej. Co prawda wiele banków z niej zrezygnowało, ale warto to zweryfikować. mBank stosuje ją w kredycie inwestycyjnym, pobierając 0,2% kwoty (min. 200 zł), o którą ubiega się mały przedsiębiorca.

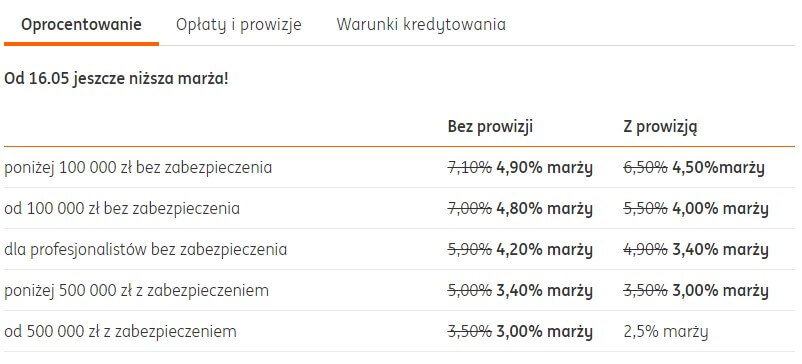

- Prowizję przygotowawczą – czyli za udzielenie kredytu. Wynosi kilka procent wartości finansowania. Niektóre banki proponują 2 warianty udzielenia kredytu – z prowizją i niższą marżą lub bez prowizji, ale z wyższą marżą. W takim przypadku warto poprosić doradcę klienta o przygotowanie symulacji spłaty dla obu opcji.

ING Bank Śląski obniża marżę kredytu, jeśli przedsiębiorca zdecyduje się opłacić prowizję przygotowawczą. Źródło: https://www.ing.pl/male-firmy/kredyty-i-pozyczki/pozyczka-dla-malych-firm#warunki=1&dokumenty=2

- Prowizję za wcześniejszą spłatę kredytu – dotyczy zarówno częściowej, jak i całkowitej spłaty. Ponadto bank może ustalić kwotę minimalną, np. kilkaset złotych.

- Prowizję za odnowienie lub zmianę limitu w rachunku – kredyt w rachunku bieżącym można odnowić w celu przedłużenia umowy. Podwyższenie limitu jest płatne, więc lepiej od razu przemyśleć optymalną kwotę.

Zapłacisz też za dodatkowe czynności, m.in. zmianę warunków umowy kredytowej z Twojej inicjatywy. Opłata może wynosić np. 200 zł.

Najczęściej zadawane pytania o kredyt dla małych firm

Czy można wziąć kredyt firmowy na NIP?

O ile każdy wniosek o kredyt firmowy wymaga podania NIP-u, o tyle sam identyfikator nie jest wystarczający do udzielenia kredytu. Co prawda możesz złożyć uproszczony wniosek o finansowanie w szybki sposób – wystarczy, że zalogujesz się do bankowości internetowej i sprawdzisz zakładkę ofertową. Banki przygotowują propozycje kredytów dla firm będących stałymi klientami. Masz szansę pożyczyć pieniądze na preferencyjnych warunkach i pominąć dodatkowe formalności, np. dostarczenie wyciągu z rachunku czy zaświadczenia o niezaleganiu z podatkami, ale bank i tak zweryfikuje Twoją historię oraz zdolność kredytową przed wydaniem pozytywnej decyzji.

Czy kredyty dla firm są dostępne dla działalności gospodarczej na ryczałcie?

Tak, aczkolwiek ryczałt okazuje się problematyczny pod kątem obliczania zdolności kredytowej przedsiębiorstwa. Ryczałtowiec płaci podatki od przychodu, ponieważ nie odlicza kosztów jego uzyskania. W tym przypadku bank ma trudności z określeniem dochodu klienta – nie widać czarno na białym, czy firma przynosi odpowiednie zyski. Niektóre banki odmawiają udzielenia kredytu ryczałtowcom, niektóre uznają za dochód od 20% do 80% przychodu klienta.

Czy mała firma może sfinansować inwestycję kredytem gotówkowym?

Teoretycznie tak. Praktycznie – kredyt gotówkowy może okazać się mniej opłacalny. Co prawda uzyskasz go szybciej, nie przedstawiając rozbudowanej dokumentacji, ale konsekwencją będzie wyższy całkowity koszt kredytu. Nie decyduj pochopnie. Pamiętaj, że konsultacje z doradcami w bankach są bezpłatne. Zleć ekspertowi porównanie kosztów finansowania w różnych konfiguracjach. Poza tym dopytaj o objętość formalności i przeciętne oczekiwanie na wydanie decyzji kredytowej.

Finansistka z wykształcenia i zamiłowania. Od kilku lat prowadzi swoją firmę i chętnie dzieli się swoją wiedzą i doświadczeniem na łamach serwisu FirmowaKasa. W wolnym czasie zapalona biegaczka i podróżniczka.