Jak obliczyć koszt faktoringu? Poznaj kalkulatory i sprawdź opłaty za finansowanie faktur

Wyobraź sobie, że wystawiasz fakturę na 20 000 zł netto, na które będziesz czekać do 60 dni, ponieważ Twój kontrahent wymaga odroczonego terminu płatności. Na szczęście wystarczy, że zapłacisz ok. 2300 zł firmie faktoringowej – a nawet mniej po odliczeniu podatków – aby uzyskać pieniądze już w dniu wystawienia faktury. Odsetki i prowizja od wartości faktury to kluczowe, ale niejedyne koszty faktoringu. Jakie inne opłaty mogą naliczać faktorzy? Poznaj najważniejsze zapisy z regulaminów i dowiedz się, jak oszacować koszt faktoringu online.

Co wpływa na koszt faktoringu?

Koszt finansowania faktur jest zależny od wielu czynników, które rozpatruje się indywidualnie, m.in.:

- rodzaju wykupionej usługi,

- wysokości limitu faktoringowego,

- okresu od wykupienia wierzytelności przez faktora do terminu płatności na fakturze,

- terminu opłacenia faktury przez kontrahenta,

- liczby i wartości faktur przekazanych do sfinansowania w danym okresie rozliczeniowym,

- kondycji finansowej kontrahentów,

- deklarowanych obrotów.

➡ Sprawdź nasz ranking firm faktoringowych, aby dowiedzieć się, gdzie uzyskasz tanie finansowanie i wysokie zaliczki.

Podstawowe opłaty za faktoring

Bazowe koszty finansowania faktur to prowizje (przygotowawcza – za udzielenie limitu faktoringowego, operacyjna – za wykupienie wierzytelności) i odsetki (należne za okres finansowania). Jeśli Twój kontrahent nie opłaci należności w terminie, faktor może naliczyć wyższe odsetki za opóźnienie i prowizję za każdy dzień zwłoki. Niektóre firmy faktoringowe przyznają klientom dodatkowy, darmowy okres po upływie terminu płatności, np. 14 lub 30 dni bez odsetek za opóźnienie.

Wynagrodzenie za usługi faktoringowe jest powiększane o podatek VAT.

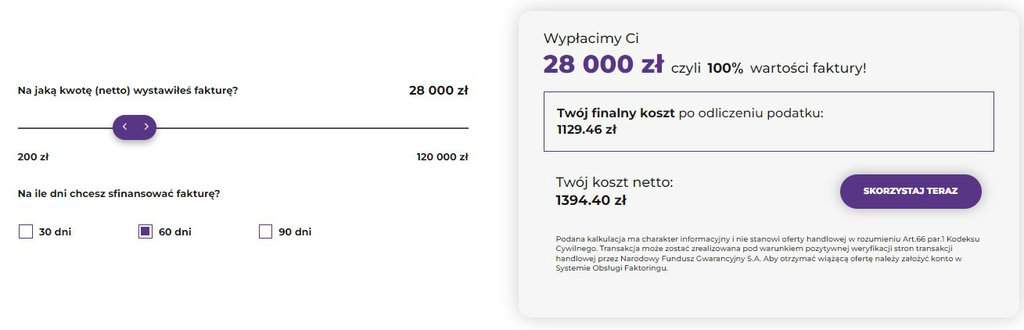

Kalkulacja wykonana za pomocą kalkulatora finansowania faktur NFG (29.09.2022)

Skorzystaj z oferty eFaktoring NFG

Maksymalne oprocentowanie w faktoringu

Kodeks cywilny określa odsetki ustawowe i odsetki za opóźnienie w stosunku rocznym oraz ich maksymalną wysokość.

Odsetki ustawowe stanowią sumę stopy referencyjnej Narodowego Banku Polskiego (6,75% od 8.09.2022) i 3,5 punktów procentowych, czyli 10,25% (29.09.2022). Odsetki za opóźnienie są nieco wyższe, ponieważ składa się na nie stopa referencyjna NBP i 5,5 punktów procentowych, co daje 12,25% (29.09.2022). Maksymalne odsetki są dwukrotnie większe od tych wartości – odpowiednio 20,5% i 24%.

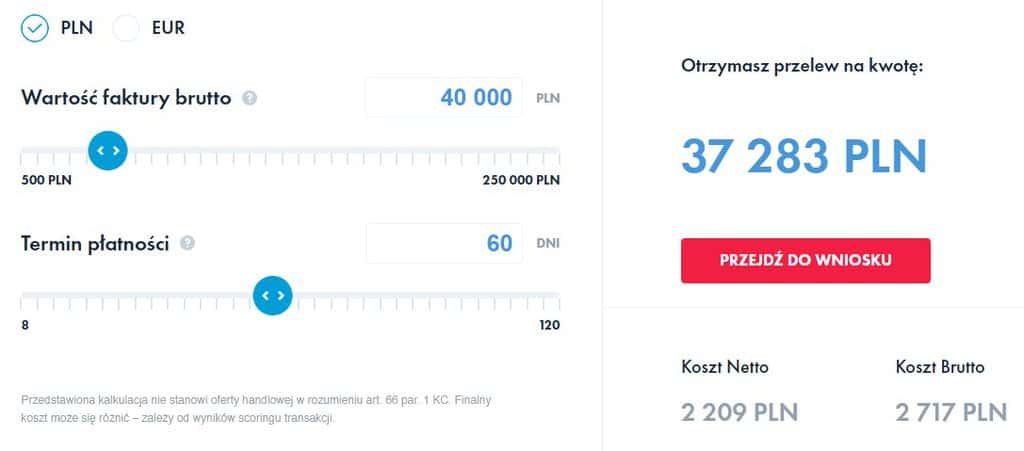

Kalkulacja wykonana za pomocą kalkulatora finansowania faktur w ING (29.09.2022)

Sposoby naliczania odsetek w faktoringu

Odsetki mogą być naliczane od różnych kwot, np. 100% wartości brutto, 100% wartości netto lub mniejszej zaliczki faktoringowej.

Współpracujesz z kontrahentami, którzy opłacają faktury po kilku tygodniach od wystawienia, ale zwykle przed terminem płatności? Sprawdź, czy faktor nalicza odsetki z góry, czy z dołu. Tak samo może obliczać prowizję za sfinansowanie faktury.

- Podstawą do naliczenia odsetek z góry (odsetek dyskontowych) jest okres finansowania od dnia przejęcia wierzytelności przez faktora do terminu płatności na fakturze. W tym przypadku firma faktoringowa pobiera odsetki od razu – po prostu pomniejsza zaliczkę faktoringową. Jeżeli kontrahent opłaci fakturę przed terminem płatności, faktor nie zwróci Ci proporcjonalnej części pobranej wcześniej kwoty. To oznacza, że jeśli okres płatności wynosi 90 dni, a odbiorca faktury zrobi przelew po 50 dniach, nie dostaniesz zwrotu odsetek za 40 dni finansowania.

- Odsetki z dołu są naliczane za okres finansowania od dnia wykupu wierzytelności do dnia opłacenia faktury przez odbiorcę. Dzięki temu rozwiązaniu zapłacisz za realny okres finansowania. Kwota zostanie potrącona z depozytu, czyli kwoty pozostałej u faktora po wypłaceniu zaliczki, np. kwoty VAT. Faktor może także wystawić fakturę z odsetkami na koniec miesiąca.

Powyższe różnice sprawiają, że porównywanie wyłącznie oprocentowania bywa niemiarodajne. Warto sprawdzić, czy wybrani faktorzy naliczają odsetki w ten sam sposób.

➡ Zobacz, jak wygląda umowa faktoringu, aby wiedzieć, które zapisy są najważniejsze.

Prowizja przygotowawcza

Jest naliczana od przyznanego limitu faktoringowego. Zdarza się, że sięga powyżej 3%, ale zazwyczaj wynosi od 0,1% do 1%. Opłaca się ją jednorazowo lub raz w roku (w momencie przedłużenia umowy). Tym sposobem faktor rekompensuje sobie m.in. koszty weryfikacji faktoranta i jego kontrahentów. Firma faktoringowa może się zgodzić na finansowanie faktur przed opłaceniem prowizji przygotowawczej. W takiej sytuacji pobierze odpowiednią kwotę z zaliczek. Niektóre firmy nie pobierają tej prowizji, dzięki czemu koszt faktoringu maleje.

Prowizja za finansowanie faktury

Wynosi 0,09% dziennie lub 3% miesięcznie, przy czym może obowiązywać prowizja minimalna w PLN lub innej walucie, np. 75 zł brutto. Jest naliczana na różne sposoby: od kwoty brutto, kwoty netto lub wypłaconej zaliczki. Jeśli chcesz porównać koszt faktoringu w różnych firmach, zwróć uwagę, czy prowizja jest podana jako stawka dzienna, czy jako stawka miesięczna. Ponadto faktor może różnicować prowizję ze względu na okres finansowania. Taką metodę stosuje mBank.

|

Prowizja |

Okres finansowania |

| 2% | 14-30 dni |

| 4% | 31-60 dni |

| 6% | 61-90 dni |

| 8% | 91-120 dni |

Opracowanie własne na podstawie tabeli opłat i prowizji mBanku (29.09.2022).

Prowizja faktoringowa za dodatkowe finansowanie

Jest pobierana od zaległych wierzytelności, kiedy minie termin płatności faktury. Faktor może naliczyć dodatkową prowizję z góry, np. za 5, 14 czy 30 dni.

Prowizja za niezgłoszone wierzytelności w ramach cesji globalnej

Obowiązuje faktorantów, którzy zgadzają się na przekazywanie każdej faktury wystawionej na kontrahentów zgłoszonych faktorowi. Jeśli firma faktoringowa stwierdzi, że doszło do naruszenia warunków umowy, naliczy prowizję od pominiętych wierzytelności. Jeżeli nie podasz realnej wartości, faktor będzie mógł samodzielnie ją oszacować.

Inne prowizje w faktoringu

Ponadto faktor może naliczać prowizję za:

- niewykorzystaną część limitu (od wolnej kwoty),

- obniżenie lub podwyższenie limitu globalnego w trakcie umowy (od różnicy),

- przyznanie sublimitu nowemu kontrahentowi,

- odnowienie limitu w rocznicę jego przyznania.

Więcej o powyższych prowizjach przeczytasz w artykule o rodzajach i kosztach limitu faktoringowego.

Inne opłaty w faktoringu

Nadprogramowe koszty wynikają głównie z dodatkowych czynności podejmowanych przez faktoranta. Poniższa lista zawiera przykłady, które nie muszą być stosowane w Twojej umowie faktoringowej.

- Dwukrotne zgłoszenie tej samej faktury lub wyksięgowanie faktury, która została anulowana bądź zawierała błędy – może wynosić 1% od kwoty netto. Co ważne, naliczona wcześniej prowizja nie musi być ani zwrócona, ani obniżona.

- Sporządzenie aneksu do umowy faktoringowej na wniosek faktoranta – zapłacisz od 50 zł do nawet 200 zł. Jeśli przygotowanie aneksu jest związane z np. podwyższeniem limitu, za co faktor pobiera prowizję, nie poniesiesz podwójnych kosztów.

- Dostęp do platformy faktoringowej – zwykle utrzymanie konta i korzystanie z wszystkich funkcji jest darmowe, aczkolwiek faktor może pobierać comiesięczną opłatę, w którą wkalkulowana jest np. pomoc techniczna.

- Przyjęcie faktury korygującej – np. 10 zł.

- Opłata likwidacyjna – naliczana dziennie od dnia wypowiedzenia umowy do dnia spłaty zadłużenia.

- Przedwczesne rozwiązanie umowy faktoringowej – opłata naliczana od limitu, np. 1,5%. Co ciekawe, taką opłatę nalicza mBank, natomiast ING Commercial Finance umożliwia wcześniejsze rozwiązanie umowy z 7-dniowym okresem wypowiedzenia – bez żadnej dodatkowej prowizji.

- Windykacja – wliczają się tu wezwania do zapłaty (monity elektroniczne, pisemne, telefoniczne) oraz inne czynności zmierzające do odzyskania wierzytelności od dłużnika, w tym usługi podmiotów trzecich, z którymi współpracuje faktor. Można otrzymać zwrot kosztów komorniczych i wpisu sądowego, o ile uda się je wyegzekwować od kontrahenta. Jeżeli faktor zawrze ugodę z kontrahentem, może pobrać od Ciebie jednorazową opłatę, która jest niezależna od wierzytelności, np. 200 zł netto.

| Rodzaje windykacji | Opłata |

| Polubowna, dług wymagalny nie dłużej niż 120 dni | 10% kwoty zadłużenia + VAT |

| Polubowna, dług wymagalny dłużej niż 120 dni | 14% kwoty zadłużenia + VAT |

| Droga sądowa lub egzekucyjna | 15% kwoty zadłużenia + VAT |

Jeśli faktor naliczył opłaty za windykację polubowną w przypadku tego samego zadłużenia, odejmie je od opłaty za windykację na drodze sądowej lub egzekucyjnej. Opracowanie na podstawie regulaminu SMEO (29.09.2022).

Koszty faktoringu bankowego

Oprocentowanie faktoringu bankowego może się składać ze stawki rynkowej WIBOR 1M, czyli aktualizowanej co 1 miesiąc kalendarzowy, oraz marży faktora.

Wskaźnik WIBOR jest uzależniony od stopy referencyjnej NBP, co oznacza, że jej podwyżka powoduje wzrost WIBOR-u. W efekcie rośnie oprocentowanie, a usługi faktoringowe stają się droższe. Jeśli faktorowi będą się należały odsetki za opóźnienie, może zastosować dwukrotnie wyższą marżę.

Ponadto w faktoringu niepełnym (z regresem) mogą obowiązywać tzw. odsetki podwyższone. Są naliczane za każdy dzień zwłoki ze strony faktoranta, który spóźnia się ze zwrotem zaliczki faktoringowej w przypadku nieopłacenia faktury przez kontrahenta. W tej sytuacji Santander Factoring podwyższa stawkę WIBOR o 8 punktów procentowych.

Faktoring w abonamencie czy finansowanie pojedynczych faktur – co się bardziej opłaca?

Jeżeli zdecydujesz się na abonament, będziesz ponosić comiesięczną opłatę – niezależnie od liczby i wartości sfinansowanych faktur. Stawka abonamentowa jest naliczana na podstawie przyznanego limitu. Kluczową zaletą tego modelu jest stały koszt. Z jednej strony – możesz przewidzieć, ile wydasz na faktoring, co ułatwia planowanie wydatków firmowych. Z drugiej strony – musisz zapłacić firmie faktoringowej, nawet jeśli nie sfinansujesz żadnej faktury w danym miesiącu.

Faktoring w abonamencie jest optymalny dla przedsiębiorców, którzy wystawiają wiele faktur stałym kontrahentom co miesiąc. Stawka abonamentowa (ryczałtowa) powinna być korzystniejsza w porównaniu z sumą opłat za sfinansowanie pojedynczych faktur.

Faktoring bez abonamentu pozwoli Ci na doraźne finansowanie faktur. W tym przypadku swobodnie wybierasz faktury do przekazania faktorowi i nie płacisz za okres, w którym nie korzystasz z usługi.

Kalkulacja wykonana za pomocą kalkulatora finansowania faktur PragmaGO (29.09.2022)

Aby porównać koszty faktoringu w obu wariantach, możesz skorzystać z kalkulatora PragmaGO. Za jego pomocą oszacujesz comiesięczną opłatę za limit od 50 000 zł do 1 000 000 zł i koszty finansowania pojedynczych faktur o wartości od 500 zł brutto do 250 000 zł brutto.

Kalkulacja wykonana za pomocą kalkulatora faktoringu w abonamencie PragmaGO (29.09.2022)

Ile kosztuje faktoring pełny (bez regresu)?

Koszt faktoringu pełnego jest uzależniony nie tylko od odsetek i prowizji, ale także ubezpieczenia wierzytelności, które jest obowiązkowe ze względu na przejęcie ryzyka niewypłacalności kontrahenta przez faktora. W zależności od oferty możesz albo zaakceptować ubezpieczenie wybrane przez firmę faktoringową, albo przedstawić umowę ubezpieczenia należności handlowych zawartą na własną rękę. W pierwszym przypadku składka ubezpieczeniowa zostanie doliczona do kosztu finansowania faktury – może wynosić kilka procent od jej wartości.

Skorzystaj z faktoringu z ubezpieczeniem w Factris

Koszty faktoringu a koszty uzyskania przychodu – przykładowa kalkulacja

Dzięki zaliczeniu odsetek, prowizji oraz innych opłat do kosztów uzyskania przychodu pomniejszysz rzeczywisty koszt faktoringu. Finalna cena usługi będzie się odmienna dla przedsiębiorców korzystających z różnych form opodatkowania.

| Wartość faktury netto | 25 000 zł |

| Okres finansowania | 60 dni |

| Prowizja | 2214 zł (1800 zł + 23% VAT) |

| Odsetki | 701,10 zł (570 zł + 23% VAT) |

| Koszt finansowania brutto | 2915,10 zł |

| Podatek VAT do odliczenia | 545,10 zł |

| Podatek dochodowy (19%) do odliczenia | 450,30 zł |

| Koszt finansowania netto | 1919,70 zł |

Opracowanie na podstawie kalkulatora kosztów faktoringu SMEO (29.09.2022).

Najczęściej zadawane pytania o koszt faktoringu

Czy koszty faktoringu mogą wzrosnąć po zawarciu umowy?

Tak, faktor może zmienić prowizję oraz inne opłaty w różnych sytuacjach, np. kiedy wzrosną koszty związane z realizacją umowy, zwiększy się ryzyko finansowania faktur czy pogorszą się zwyczaje płatnicze Twoich kontrahentów. Również oprocentowanie może się zmienić – wskutek podwyżki maksymalnych odsetek kapitałowych i za opóźnienie.

Faktura nie została zgłoszona do sfinansowania, ale kontrahent omyłkowo wykonał przelew na rachunek faktora. Czy poniosę koszty z tego tytułu?

To zależy od zapisów w regulaminie. Faktor może pobrać prowizję lub opłatę z tytułu obsługi takiej wierzytelności. Ponadto istnieje kilka rozwiązań:

- potrącenie kwoty do spłaty faktorowi i przelanie Ci reszty należności,

- zatrzymanie wierzytelności jako zabezpieczenia,

- zwrot wierzytelności kontrahentowi.

Jak ryzyko kursowe wpływa na koszty faktoringu?

Ryzyko kursowe może zwiększyć koszt faktoringu ze względu na przewalutowanie kwoty przez bank lub inną instytucję biorącą udział w płatności. Jeśli spłata wierzytelności nastąpi w innej walucie lub na rachunek w innej walucie, zarówno Ty, jak i Twój kontrahent poniesiecie ryzyko kursowe. Gdyby przewalutowana kwota nie pokryła należności wobec faktora, firma faktoringowa może wymagać wyrównania różnicy od obu stron.

Finansistka z wykształcenia i zamiłowania. Od kilku lat prowadzi swoją firmę i chętnie dzieli się swoją wiedzą i doświadczeniem na łamach serwisu FirmowaKasa. W wolnym czasie zapalona biegaczka i podróżniczka.

Jedna odpowiedź

[…] przez wiele miesięcy na środki, które pokryją mniej wydatków wskutek nieustannych podwyżek. W artykule o kosztach faktoringu przeanalizowaliśmy, ile kosztuje finansowanie faktur i na jakie opłaty należy zwrócić uwagę, […]