Jak działa ING Finansowanie Faktur?

Trudno Ci utrzymać płynność finansową, bo wystawiasz faktury z odroczonym terminem płatności, więc czekasz na pieniądze nawet kilkadziesiąt dni? Sprawdź różne rodzaje faktoringu w ING i wybierz model finansowania, dzięki któremu unikniesz zatorów płatniczych. Finansowanie pierwszej faktury przez ING Commercial Finance Polska jest darmowe. Dowiedz się, czym wyróżnia się platforma ING Finansowanie Faktur na rynku usług faktoringowych w Polsce i jakie opcje są dostępne w ofercie faktoringu ING – zarówno dla małych firm, jak i dużych spółek.

Parametry oferty ING Finansowanie Faktur:

| Opłaty | 0,07% /dzień |

|---|---|

| Limit faktoringowy | do 200 tys. zł |

| Waluty | PLN |

| Faktoring cichy | Nie |

| Obsługiwane firmy | Działalności gosp. i spółki |

| Faktoring odwrotny | Nie |

ING faktoring – finansowanie faktur online dla przedsiębiorców

ING Finansowanie Faktur to serwis prowadzony przez ING Commercial Finance, czyli spółkę zależną od ING Banku Śląskiego. Firma faktoringowa z najdłuższym stażem na polskim rynku zapewnia indywidualne podejście do każdego klienta oraz profesjonalne wsparcie i jasne zasady współpracy.

Faktoring to usługa polegająca na finansowaniu faktur. Przedsiębiorca (faktorant), który wystawia faktury z odroczonym terminem płatności, może przekazać je firmie faktoringowej (faktorowi), a ta wypłaca mu zaliczkę. W przypadku ING Finansowanie Faktur maksymalna zaliczka wynosi 90% wartości brutto faktury. Dzięki temu rozwiązaniu przedsiębiorca od razu otrzymuje pieniądze za sprzedany towar lub wykonaną usługę, mimo że kontrahent opłaci fakturę dopiero za kilkadziesiąt dni.

Zamień szybko fakturę na pieniądze dzięki faktoringowi ING. Źródło: https://finansowaniefaktur.pl/

Ile kosztuje ING faktoring dla nowych i stałych klientów?

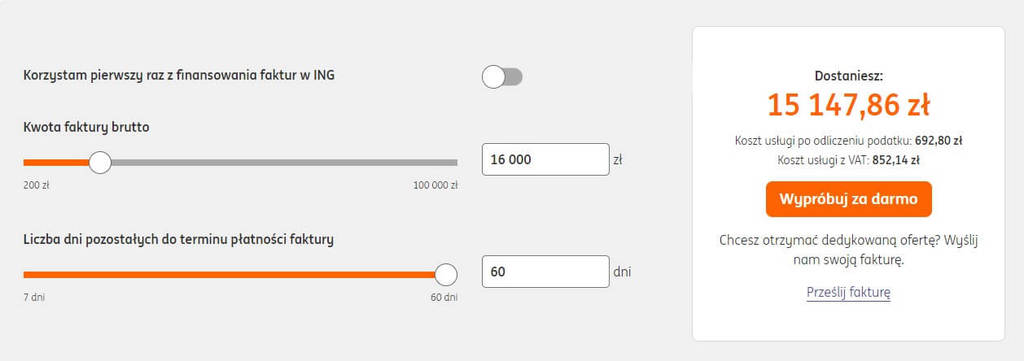

Jeśli chcesz poznać orientacyjny koszt usługi faktoringowej, skorzystaj z prostego kalkulatora faktoringu, który obliczy koszt finansowania pierwszej i kolejnej faktury.

Oblicz koszt finansowania faktury w ING za pomocą kalkulatora na stronie https://finansowaniefaktur.pl/.

Klient chcący sfinansować fakturę o wartości brutto 16 000 zł, które powinien otrzymać w ciągu 60 dni od kontrahenta, otrzyma 15 147,86 zł w ramach zaliczki faktoringowej. Koszt usługi po odliczeniu podatku wyniesie 692,80 zł. Z podatkiem VAT – 852,14 zł. Stali klienci otrzymują rabaty nawet do 30%. Finansowanie pierwszej faktury jest bezpłatne – otrzymujesz 100% wartości brutto faktury. W obu przypadkach wypłata środków następuje nawet w ciągu 1 dnia.

Finansowanie pierwszej faktury w ING jest darmowe. Źródło: https://finansowaniefaktur.pl/.

Jak zgłosić fakturę do sfinansowania w ramach faktoringu w ING Commercial Finance?

Zarejestrowanie się i zgłoszenie pierwszej faktury do sfinansowania przez ING Commercial Finance jest proste nawet dla przedsiębiorców, którzy nigdy wcześniej nie korzystali z faktoringu. Co najlepsze – rejestracja na platformie ING, sfinansowanie pierwszej faktury i utrzymanie aktywnego konta klienta to darmowe usługi. Nie ponosisz żadnych kosztów, zakładając firmowy profil „na próbę”.

Jeśli masz kilka pytań o faktoring w ING, możesz zamówić kontakt poprzez krótki formularz, podając tylko NIP i numer telefonu. Doradca klienta oddzwoni do Ciebie i odpowie na Twoje pytania.

Źródło: https://finansowaniefaktur.pl/.

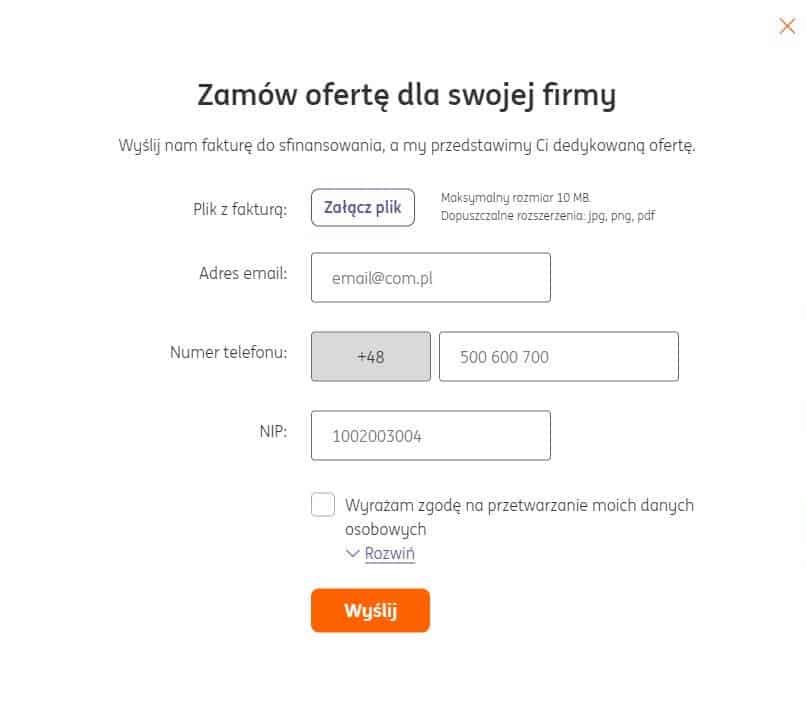

Ponadto możesz uzyskać ofertę finansowania faktur bez rejestrowania się na platformie ING. Aby otrzymać niezobowiązującą propozycję, wyślij dowolną fakturę przez specjalny formularz, w którym zawrzesz także dane kontaktowe (adres e-mail i telefon) oraz NIP. Dzięki temu rozwiązaniu poznasz wstępne koszty faktoringu w ING Commercial Finance Polska, więc postaraj się wybrać fakturę odzwierciedlającą przeciętną wartość sprzedawanych produktów lub usług.

Źródło: https://finansowaniefaktur.pl/.

Jeżeli chcesz od razu założyć firmowy profil i przesłać pierwszą fakturę do sfinansowania, wystarczy, że wykonasz poniższe kroki.

➡ Zapoznaj się także z ofertą kredytów dla firm od ING.

Krok 1 – Zarejestruj się na platformie ING Finansowanie Faktur

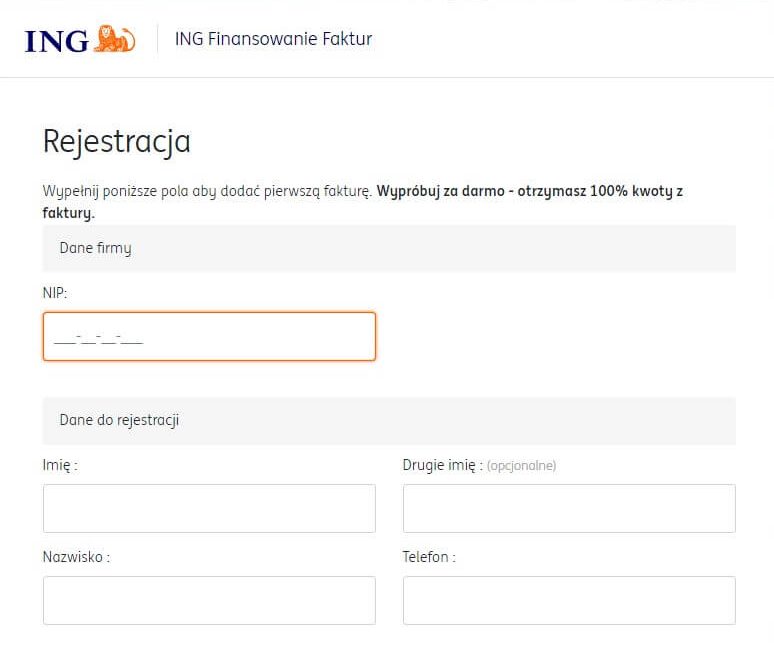

Aby zarejestrować się na platformie ING Finansowanie Faktur, musisz wypełnić krótki formularz, w którym podasz dane firmowe (NIP, imię i nazwisko, telefon) i dane do logowania (adres e-mail, hasło). Kiedy wpiszesz NIP, wyświetli Ci się dodatkowe pole z danymi firmowymi. Sprawdź, czy system pobrał prawidłowe dane. Na koniec potwierdź zapoznanie się z ogólnymi warunkami finansowania faktur, zaakceptuj umowę o powierzeniu przetwarzania danych osobowych i zgódź się na przekazywanie informacji do BIK-u (Biura Informacji Kredytowej), BIG InfoMonitor, KRD oraz innych podmiotów gromadzących informacje gospodarcze. Ta zgoda jest niezbędna, ponieważ ING Commercial Finance nie tylko weryfikuje Twoją wiarygodność płatniczą, ale także przekazuje, czy rzetelnie wywiązujesz się z umowy faktoringowej.

Źródło: https://app.finansowaniefaktur.pl/registration

Krok 2 – Potwierdź tożsamość i aktywuj konto

ING Commercial Finance wymaga potwierdzenia tożsamości przez symboliczny przelew weryfikacyjny. Wystarczy, że przelejesz 1 zł z rachunku, którego dane właściciela zgadzają się z danymi podanymi w formularzu. W tym przypadku warto zdecydować się na szybki przelew online, aby nie czekać na zaksięgowanie tradycyjnego przelewu nawet przez 1 dzień roboczy. Symboliczna kwota jest zwracana po zidentyfikowaniu klienta.

Krok 3 – zgłoś fakturę do sfinansowania za darmo przez ING Commercial Finance

Zgłoszenie pierwszej faktury do faktoringu w ING Commercial Finance jest darmowe. To oznacza, że faktor nie pobiera żadnej prowizji – zaliczka faktoringowa wynosi 100% wartości brutto na fakturze. System pozwala na wgranie skanu lub zdjęcia dokumentu. ING deklaruje, że automatyczna analiza transakcji zajmuje tylko kilkanaście sekund. Przy każdej kolejnej fakturze otrzymasz ofertę finansowania (wycenę), którą musisz zaakceptować, aby faktor przeszedł do kolejnego etapu.

Krok 4 – firma faktoringowa potwierdza fakturę u Twojego kontrahenta

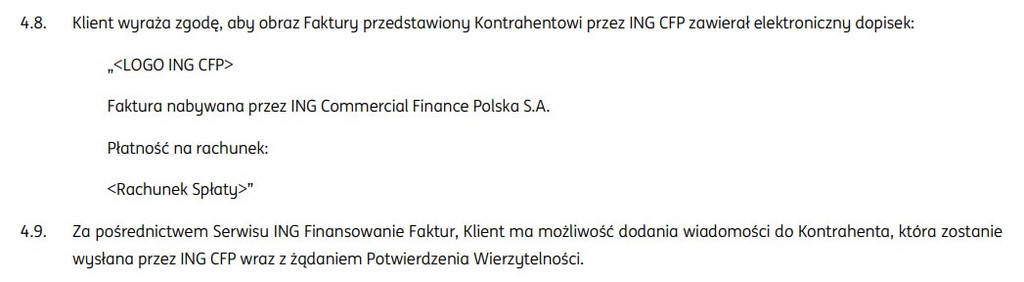

ING Commercial Finance oferuje wyłącznie faktoring jawny, o którym wiedzą Twoi kontrahenci. Umowy między Wami nie mogą zawierać zakazu cesji wierzytelności. ING kontaktuje się e-mailowo z kontrahentem, aby potwierdzić, że należność została prawidłowo naliczona. Możesz uprzedzić kontrahenta, że otrzyma bezpieczną wiadomość z linkiem, aby nie uznał jej za scam, czyli próbę wyłudzenia danych.

Ogólne warunki finansowania faktur w ING podają zapis na fakturze zgłoszonej do faktoringu i omawiają powiadomienie kontrahenta o finansowaniu. Źródło: https://finansowaniefaktur.pl/img/PDF/ogolne_warunki_finansowania_faktur.pdf

Krok 5 – otrzymujesz zaliczkę faktoringową od ING Commercial Finance

Maksymalna wysokość zaliczki faktoringowej dla stałych klientów ING Commercial Finance Polska wynosi 90% wartości faktury. Faktor nalicza prowizję wyłącznie za realny czas finansowania.

Krok 6, wariant optymistyczny – kontrahent opłaca fakturę i rozliczasz się z faktorem

W pożądanym scenariuszu Twój kontrahent opłaca fakturę w wyznaczonym terminie. Przelewasz otrzymane środki faktorowi. Fakturę od ING Commercial Finance odliczysz od podatku dochodowego i VAT-u.

Krok 6, wariant pesymistyczny – kontrahent nie opłaca faktury

Niestety zdarza się, że kontrahent niespodziewanie zaczyna zwlekać z płatnością, przekraczając wyznaczony termin i nie reagując na wezwania do zapłaty. Serwis ING Finansowanie Faktur pozwala na korzystanie z faktoringu z regresem (niepełnego), co oznacza, że faktor będzie wymagać od Ciebie zwrotu wypłaconej zaliczki. Ponadto warunki umowy faktoringowej określają, kiedy zaczynasz ponosić dodatkowe koszty związane z zadłużeniem.

Zasady faktoringu od ING Finansowanie Faktur

W ramach faktoringu od ING Commercial Finance otrzymujesz zaliczkę do 90% wartości faktury brutto. Firma faktoringowa oferuje swoim klientom limit faktoringowy, który standardowo wynosi od 250 zł do aż 200 000 zł, w tym do 100 000 zł na jednego kontrahenta, o ile załączysz w systemie plik JPK_VAT za ostatni miesiąc. W przeciwnym razie limit zostanie zmniejszony do 50 000 zł, w tym do 20 000 zł na jednego kontrahenta.

Jeśli zależy ci na wyższej kwocie, skontaktuj się z faktorem. Przedstawi Ci on indywidualną ofertę na podstawie obrotów i ogólnej sytuacji finansowej firmy, rodzaju wykonywanej działalności i struktury branży, która może mieć specyficzne cechy.

Jakie rodzaje faktoringu oferuje ING Commercial Finance Polska?

ING Commercial Finance oferuje kilka rodzajów faktoringu, przy czym poszczególne usługi są świadczone za pośrednictwem różnych platform. Użytkownicy systemu ING Finansowanie Faktur korzystają z faktoringu z regresem (niepełnego), który jest głównym tematem naszego artykułu.

Z kolei przedsiębiorcy zainteresowani innymi usługami faktoringowymi używają albo aplikacji internetowej CreditView, albo systemu ING BusinessOnLine, jeśli są klientami biznesowymi banku. Jakie usługi poza faktoringiem krajowym oferuje ING?

Pełna oferta ING Commercial Finance. Źródło: https://www.ingcomfin.pl/

- Faktoring eksportowy dla firm współpracujących z podmiotami zagranicznymi.

- Faktoring krajowy wymagalnościowy dla przedsiębiorców, którym nie zależy na błyskawicznym opłaceniu faktury, ale chcą mieć pewność, że otrzymają pieniądze w terminie płatności, ewentualnie wcześniej, ale dopiero po złożeniu wniosku.

- Faktoring in-house pozwalający na zachowanie pełnej kontroli nad należnościami wewnątrz firmy. Dział księgowy informuje faktora o zmianach w należnościach odbiorców, którzy zostali objęci faktoringiem. Zaliczka jest na bieżąco aktualizowana.

- Faktoring odwrócony, czyli tzw. finansowanie zakupów. To usługa dla Ciebie, jeśli chcesz wynegocjować lepsze ceny towarów i usług, oferując dostawcom natychmiastowe uregulowanie należności.

Powyższe opcje umożliwiają ubezpieczenie ryzyka. Krótko mówiąc, w faktoringu bez regresu (pełnym) faktor nie wymaga zwrotu zaliczki, kiedy kontrahent nie opłaci faktury.

Faktoring w ING Finansowanie Faktur – sprawdź, czy spełniasz wymagania wobec przedsiębiorców

- Faktoring w ING Commercial Finance jest skierowany do przedsiębiorców wystawiających faktury z odroczonym terminem płatności. Faktor świadczy usługi dla firm z branży budowlanej, handlowej, transportowej oraz wielu innych. Współpracuje zarówno z freelancerami, jak i dużymi agencjami.

- Faktoranci mogą prowadzić jednoosobową działalność gospodarczą, małe lub średnie przedsiębiorstwo, spółkę z ograniczoną odpowiedzialnością lub spółkę akcyjną.

- Zarówno przedsiębiorca, jak i jego kontrahenci powinni działać na rynku od co najmniej 12 miesięcy.

- Obie strony transakcji muszą być wiarygodne pod kątem płatniczym, czyli nie mogą mieć negatywnych wpisów w biurach informacji gospodarczej, nazywanych rejestrami dłużników. Wymagana jest także dobra historia kredytowa w Biurze Informacji Kredytowej. Uwaga – ani weryfikacja w BIK-u, ani korzystanie z usługi nie obniża Twojej zdolności kredytowej. Faktoring nie przekreśla szansy na zaciągnięcie innych zobowiązań finansowych w ING Banku Śląskim.

- Nie musisz zakładać konta firmowego w ING Banku Śląskim. Otrzymasz zaliczkę faktoringową na rachunek w dowolnym innym banku.

Kiedy warto skorzystać z faktoringu na platformie ING Finansowanie Faktur?

- Skalujesz swoją działalność, szybko zwiększasz obroty i liczbę kontrahentów, ale narażasz się na utratę płynności finansowej.

- Nie masz odpowiedniej zdolności kredytowej, aby uzyskać kredyt dla firm.

- Firmy w Twojej branży zmagają się z wieloma trudnościami przez ogólną sytuację gospodarczą, więc masz problem z utrzymaniem płynności finansowej.

- Zależy Ci na dobrych relacjach z kontrahentami nalegającymi na faktury z odroczonym terminem płatności. Wydłużając okres na zapłatę, zyskujesz przewagę konkurencyjną, a dzięki faktoringowi otrzymujesz pieniądze nawet w dniu wystawienia faktury.

- Wolisz uniknąć zatorów płatniczych, które mogłyby pogorszyć Twój wizerunek rzetelnego przedsiębiorcy w oczach współpracowników.

- Nie chcesz się martwić o zapłatę składek i podatków w związku z odroczonymi terminami płatności. Faktoring zapewni Ci środki na przelewy do ZUS-u i urzędu skarbowego.

ING Finansowanie Faktur – opinie o faktoringu dla MŚP

Faktoring od ING Commercial Finance cieszy się pozytywnymi opiniami przedsiębiorców, którzy mieli trudności z utrzymaniem płynności finansowej, zanim skorzystali z finansowania faktur. Dobre oceny dotyczą przede wszystkim indywidualnego podejścia do klienta oraz wysokich standardów współpracy.

Przedsiębiorcy chwalą także szeroki wachlarz usług dostępny w ING Commercial Finance, które można dopasować do potrzeb firmy działającej zarówno na rynku krajowym, jak i międzynarodowym. Poza tym największe plusy należą się za jasne zasady korzystania z faktoringu, brak ukrytych zapisów w umowie faktoringowej i dodatkowych opłat.

ING Finansowanie Faktur to platforma faktoringowa, za którą stoi ogromne doświadczenie jednego z największych banków, obecnego od wielu lat na polskim rynku. Czy oferta ING Commercial Finance jest najlepsza dla Twojego przedsiębiorstwa? Możesz to sprawdzić w Rankingu Firm Faktoringowych, dzięki któremu szybko i wygodnie porównasz ze sobą wiele ofert finansowania faktur przez internet.

Dane kontaktowe ING Commercial Finance Polska S.A.:

| ✉ Adres e-mail: | finansowaniefaktur@ingcomfin.pl |

| 📞 Numer telefonu: | 32 357 47 25 |

| 📍 Adres: | ul. Malczewskiego 45

02-622 Warszawa |

| 🌐 Strona internetowa: | https://finansowaniefaktur.pl/ |

| 📋 NIP: | 5271001741 |

Najczęściej zadawane pytania o ING faktoring

Jakie są koszty finansowania faktur w ING?

Koszty usługi faktoringowej sprzyjają nawet jednoosobowej działalności gospodarczej, obawiającej się zaległości płatniczych ze strony dominujących spółek. Faktor nalicza prowizję tylko za realny okres finansowania, którą można oszacować za pomocą prostego kalkulatora. Finansowanie faktury o wartości 7000 zł brutto przez 30 dni kosztuje tylko 131,60 zł po odliczeniu podatku (161,87 zł z VAT-em). Jeżeli limit faktoringowy pozostaje niewykorzystany, nie płacisz za utrzymywanie konta na platformie. Kiedy kontrahent spóźni się z płatnością, nie ponosisz dodatkowych opłat za opóźnienie przez 30 dni.

Ile wynosi limit faktoringowy w ING?

Limit faktoringowy sięga 200 000 zł, przy czym wartość faktury może wynosić od 200 zł do 100 000 zł. Jeżeli nie wgrasz do systemu pliku JPK_VAT za ostatni miesiąc, maksymalny limit wyniesie 50 000 zł, a ograniczenie na jednego kontrahenta – 20 000 zł. ING Commercial Finance nie pobiera opłaty za przyznanie limitu. Minimalny termin płatności na fakturze to 7 dni, maksymalny – 60 dni.

Jakie formalności obowiązują klientów ING Commercial Finance Polska?

Proces dołączania nowych klientów do platformy ING Finansowanie Faktur jest maksymalnie uproszczony. Wystarczy, że podasz podstawowe dane firmowe i kontaktowe, potwierdzisz tożsamość i możesz korzystać z faktoringu. Pierwsza faktura nie jest objęta prowizją. Faktor ani nie pyta o cel finansowania, ani nie wymaga żadnych zabezpieczeń wierzytelności. Ponadto omijasz papierową dokumentację – usługi są realizowane wyłącznie online.

Ranking Firm Faktoringowych

I. Faktoring dla małych firm:

II. Faktoring dla firm średniej wielkości:

III. Faktoring dla dużych firm:

➡ Sprawdź też pełny Faktoring Ranking