Faktoring bankowy i pozabankowy – różnice, koszty, wady i zalety

Usługę faktoringu oferują zarówno niezależne firmy faktoringowe, jak i spółki należące do grup bankowych. Kluczowym atutem pierwszych jest łatwa dostępność finansowania – klienci nie muszą spełniać wyśrubowanych wymogów. Z kolei faktoring bankowy przyciąga przedsiębiorców gwarancją bezpieczeństwa. Czym się kierować, wybierając faktora? Jakie zalety i wady ma faktoring bankowy? Sprawdź, które rozwiązanie wpisuje się w Twój biznes.

Jak wybrać firmę faktoringową?

Wybór firmy faktoringowej nie jest łatwy z jednej prostej przyczyny. Liczba firm faktoringowych, działających na polskim rynku, jest naprawdę duża. Z tego względu wielu przedsiębiorców zastanawia się nie tylko, jaki rodzaj faktoringu będzie najlepszy dla ich firmy, ale z usług, którego faktora warto skorzystać.

Otrzymaj indywidualną ofertę faktoringową

Na czym polega faktoring bankowy?

Faktoring bankowy to finansowanie faktur z odroczonym terminem płatności przez spółki należące do znanych grup bankowych i będące członkami Polskiego Związku Faktorów. Usługi są świadczone albo w bankowości elektronicznej (np. iPKO przez PKO Faktoring S.A.), albo na oddzielnych platformach (np. e-Trade przez BNP Paribas Faktoring Sp. z o.o.).

Z faktoringu bankowego korzystają przedsiębiorcy, którzy chcą mieć pewność, że podpisują umowę faktoringową z solidną, doświadczoną firmą. Oczywiście to nie znaczy, że inne firmy faktoringowe powinny być traktowane z dużą dozą sceptycyzmu, ponieważ nie rozwijają się w ramach rozbudowanych grup finansowych.

Warto wspomnieć, że chociażby SMEO czy PragmaGO należą do wspomnianego PZF, a Monevia – do ZPF, czyli Związku Przedsiębiorstw Finansowych. Z powodzeniem finansują faktury freelancerów, małych i średnich przedsiębiorców, a nawet dużych firm. Trzeba podkreślić, że faktoring nie jest wymieniony jako jedna z czynności bankowych w Ustawie z dnia 29 sierpnia 1999 r. Prawo bankowe (Dz.U.2021.2439 t.j.).

Faktoring bankowy i pozabankowy – różnice i podobieństwa

Główne różnice między faktoringiem pozabankowym a faktoringiem bankowym dotyczą:

- sposobu wnioskowania o usługę,

- wymogów wobec klientów (faktorantów),

- okresu trwania umowy,

- zabezpieczeń wierzytelności,

- kosztów finansowania faktur.

Oczywiście nawet niezależne firmy faktoringowe mogą wymagać spełnienia licznych warunków przez klientów, ale pewne aspekty, np. skrupulatna weryfikacja zdolności kredytowej przedsiębiorstwa, jest charakterystyczna dla spółek powiązanych z bankami.

Wniosek o faktoring pozabankowy a bankowy

Sposób złożenia wniosku o przyznanie limitu faktoringowego i stopień szczegółowości formularza są uzależnione zarówno od podmiotu finansującego, jak i rodzaju faktoringu. Faktorzy obsługują klientów różnymi ścieżkami. Niestety, nie każdą usługę da się uruchomić wyłącznie przez internet.

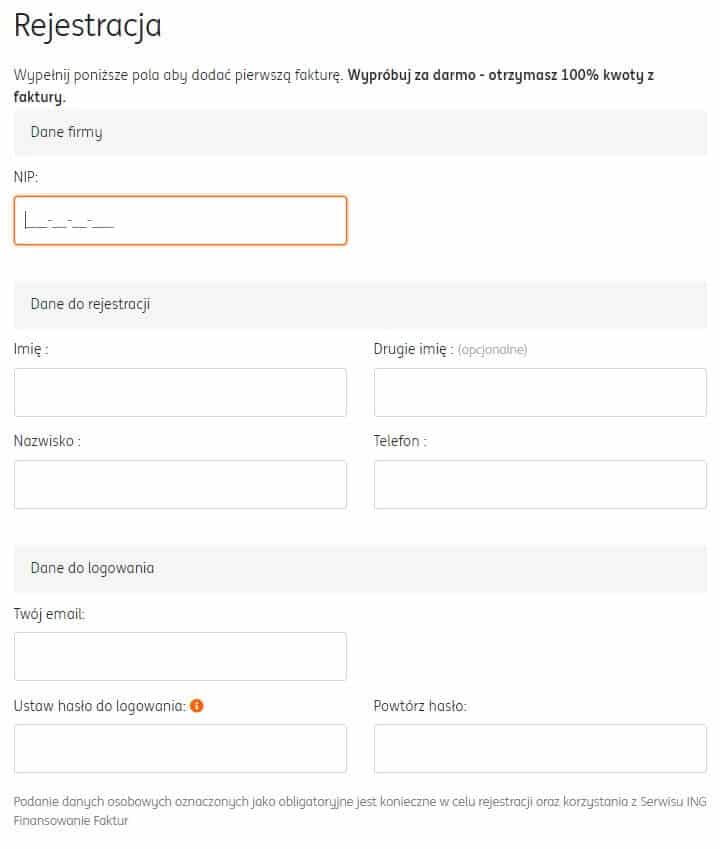

Zdecydowanie najkrótsza ścieżka wiedzie do finansowania pojedynczych faktur. Taka opcja jest zwykle dostępna albo po zalogowaniu się do bankowości internetowej, w której masz rachunek firmowy, albo po wypełnieniu krótkiego formularza z podstawowymi danymi przedsiębiorstwa.

Fragment wniosku dla klienta zainteresowanego finansowaniem faktur w ING. Źródło: https://app.finansowaniefaktur.pl/registration

Zarówno firma faktoringowa bankowa, jak i pozabankowa może Cię poprosić o wypełnienie formularza kontaktowego w celu rozmowy telefonicznej z konsultantem, który ustali zakres usługi i wyjaśni niezbędne formalności.

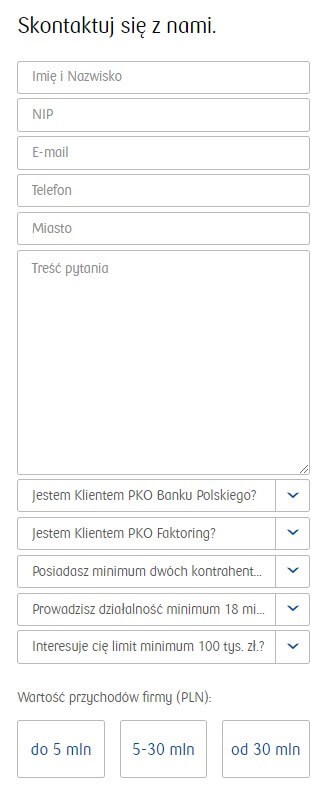

Fragment wniosku o faktoring w PKO. Źródło: https://www.pkofaktoring.pl/korzysci-wynikajace-z-posiadania-faktoringu-2/

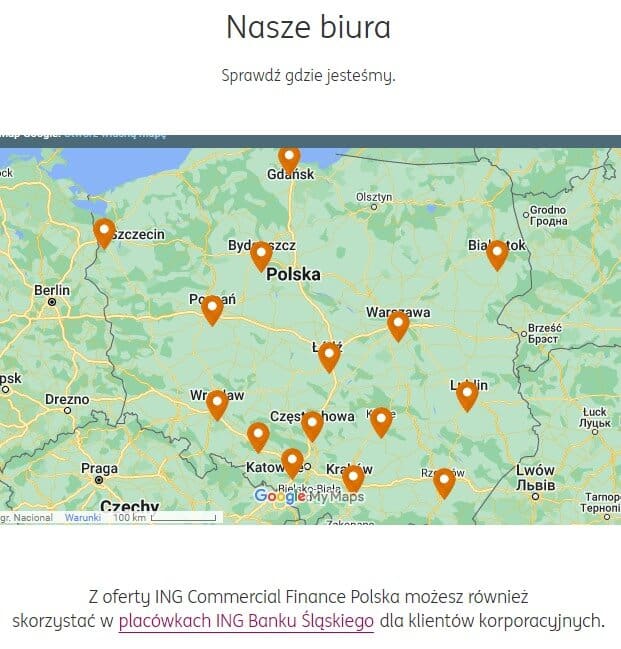

No dobrze, a gdzie różnice? Firmy faktoringowe pozabankowe nie wymagają spotkań na żywo z klientami. Natomiast zawarcie umowy faktoringu bankowego może wiązać się ze stawiennictwem w placówce stacjonarnej. ING Commercial Finance Polska S.A. przyjmuje przedsiębiorców albo w biurze regionalnym spółki, albo oddziale bankowym dla korporacji.

Mapa biur regionalnych ING Commercial Finance. Źródło: https://www.ingcomfin.pl/kontakt

Oczekiwania wobec faktorantów

Jeśli chcesz uzyskać środki na bieżącą działalność firmy, która ma mniej niż 6 miesięcy, a może zaledwie kilka dni, skorzystaj z faktoringu pozabankowego. Niektórzy faktorzy specjalizują się w mikrofaktoringu. Nie określają ani minimalnych obrotów, ani minimalnej liczby kontrahentów. Finansowanie faktur mikroprzedsiębiorców umożliwia odmrożenie nawet niewielkich płatności, np. kilkuset złotych, już na samym starcie działalności.

Faktorzy bankowi, zwłaszcza świadczący usługi dla dużych przedsiębiorstw i korporacji, są bardziej wymagający. Minimalne roczne obroty faktorantów mogą zostać ustalone na poziomie 2,5 mln zł. Ponadto klient musi być aktywny od min. 12 miesięcy (bez okresu ewentualnego zawieszenia działalności gospodarczej) i wykazać dobrą zdolność kredytową, którą rzadko sprawdzają faktorzy pozabankowi, chociaż BIK im to umożliwia. Weryfikacji podlegają dokumenty rejestrowe, sprawozdania finansowe i odbiorcy faktur, czasami także umowy handlowe. Ocena ryzyka nie odbiega zanadto od tej, która jest przeprowadzana podczas analizowania wniosków kredytowych.

W efekcie przedsiębiorcy, którzy mają długotrwały problem z wypracowaniem płynności finansowej, często otrzymują decyzje odmowne od faktorów bankowych. Czynnikiem wykluczającym może się okazać także spadek obrotów przekraczający 20%, np. wskutek restrukturyzacji firmy. Inną przeszkodą w podpisaniu umowy jest wykazanie straty w ubiegłym roku, niemniej jednak ostatnią deską ratunku może być dodatni kapitał własny. Ponadto faktor może odmówić finansowania ze względu na zaległości podatkowe.

Zabezpieczenia wierzytelności

Kiedy faktor wykupi wierzytelność, wypłaca Ci środki w formie zaliczki, wynoszącej przeważnie do 90% kwoty brutto faktury. Pozostałe 10% to depozyt, który rozlicza się po opłaceniu faktury przez kontrahenta. Chociaż depozyt stanowi pewne zabezpieczenie dla faktora, jest stosunkowo niewielką kwotą.

Decydując się na faktoring pozabankowy, unikasz ustanawiania zabezpieczeń rzeczowych, np. hipoteki czy zastawu rejestrowego. Niezależnej firmie faktoringowej może zależeć jedynie na wekslu in blanco, pełnomocnictwie do konta firmowego lub blokadzie na rachunku bankowym. Zgodnie z regulaminem faktorant może być zobowiązany do ustanowienia dodatkowych zabezpieczeń na życzenie faktora, zwłaszcza jeśli wartość wcześniejszych się zmniejszyła.

Faktoring niepełny (z regresem) nie wymaga ubezpieczenia wierzytelności, faktoring pełny lub mieszany (połączenie faktoringu pełnego z niepełnym) – tak. Ubezpieczenie jest stosowane u faktorów bankowych i pozabankowych, przy czym w ich gestii leży, czy zaakceptują dowolną polisę, czy tylko od wybranych towarzystw ubezpieczeniowych.

(Nie)elastyczna umowa

Faktor bankowy może Ci zaproponować podpisanie umowy na 12 lub 18 miesięcy z opcją wznowienia i zobligować Cię do przekazywania wszystkich faktur wystawionych na zgłoszonych kontrahentów. Jeśli rozwiążesz współpracę wcześniej, prawdopodobnie zapłacisz dodatkową prowizję. Ponadto wypowiedzenie umowy wiąże się z koniecznością szybszego uregulowania należności. Więcej na ten temat dowiesz się z artykułu o umowach faktoringowych.

Jeśli zależy Ci na maksymalnej swobodzie, wybierz firmę faktoringową pozabankową, która akceptuje finansowanie pojedynczych faktur w nieregularnych odstępach czasu. Kiedy nie korzystasz z usługi faktoringu, nic nie płacisz.

Koszty faktoringu pozabankowego i bankowego

Trudno jednoznacznie określić, czy faktoring bankowy będzie tańszy od faktoringu pozabankowego w Twoim przypadku.

Na finalny koszt usługi wpływa m.in.:

- termin płatności,

- wartość faktury,

- model rozliczania się (abonamentowo lub oddzielnie za każdą fakturę),

- kondycja finansowa Twojej firmy i odbiorców faktur,

- opóźnienie w płatności ze strony kontrahentów,

- wahanie wskaźnika WIBOR (o ile jest ujęty w kalkulowaniu odsetek),

- rodzaj faktoringu (jeśli chcesz przenieść ryzyko za ewentualną niewypłacalność kontrahenta na faktora, zapłacisz więcej),

- zmiana limitu faktoringowego w trakcie umowy.

Jak widzisz, czynników jest sporo, a to nie jest zamknięta lista. Więcej dowiesz się z artykułu o kosztach faktoringu oraz tabeli prowizji i opłat wybranego faktora. Orientacyjną opłatę za finansowanie faktury obliczysz na stronie banku lub firmy faktoringowej, używając specjalnego kalkulatora.

Usługi dodatkowe

Faktorzy bankowi i pozabankowi nie tylko wykupują wierzytelności, ale także wspierają w administrowaniu rozliczeniami, monitorowaniu dłużników i odzyskaniu należności. Specjalizują się także w ocenie zdolności płatniczej kontrahentów, którzy mogą ukrywać przed Tobą problemy finansowe, licząc, że nie skorzystasz z profesjonalnej pomocy.

Faktoring bankowy — podsumowanie

- W faktoringu bankowym podmiotem udzielającym finansowania jest zwykle spółka należąca do tej samej grupy finansowej, co „zaprzyjaźniony” bank, np. Santander Factoring Sp. z o.o. jest częścią Grupy Santander Bank Polska SA.

- Usługa faktoringu bankowego jest świadczona albo w bankowości internetowej, albo na oddzielnej platformie. W pierwszym przypadku oferowany jest zwykle faktoring krajowy jawny lub cichy. Klient wybiera pojedyncze faktury do sfinansowania.

- Faktorzy bankowi współpracują przede wszystkim z firmami, które osiągają kilka milionów obrotów rocznie i działają od co najmniej 12 miesięcy. Sprawdzają zdolność kredytową, zaległości podatkowe, sprawozdania finansowe itd.

- Szczegółowa weryfikacja sprawia, że faktor bankowy potrzebuje więcej czasu na podjęcie decyzji w porównaniu z faktorem pozabankowym.

- Faktor bankowy może wymagać ustanowienia zabezpieczenia rzeczowego i podpisania umowy na czas określony (np. 18 miesięcy) z możliwością przedłużenia.

Najczęściej zadawane pytania o faktoring bankowy

Czy stopy procentowe wpływają na cenę usługi faktoringu w banku?

Tak, jeśli koszty faktoringu uwzględniają wskaźnik WIBOR, który jest zależny od głównej stopy referencyjnej ogłaszanej przez NBP. Umowa faktoringowa powinna określać, czy faktor uwzględnia WIBOR 1M (aktualizowany co 1 miesiąc) czy WIBOR 3M (aktualizowany co kwartał). Im wyższy WIBOR, tym większe odsetki za finansowanie faktury.

Czy faktorzy bankowi i pozabankowi oferują faktoring dla każdej branży?

Nie, firmy faktoringowe pozabankowe i bankowe mogą odmawiać podpisania umowy z pewnymi podmiotami, np. Eurofactor wyklucza agencje reklamowe, wolne zawody czy firmy świadczące usługi finansowe. Nawet jeśli wybrany faktor nie odrzuca wszystkich klientów z branży budowlanej, odmówi podpisania umowy z firmą realizującą usługi dla osób fizycznych. Liczą się współprace B2B.

Mam firmę od kilku miesięcy, ale współpracuję z solidnymi kontrahentami z długim stażem. Czy mogę podpisać umowę faktoringu bankowego?

Tak, faktor może zrobić wyjątek dla młodej stażem firmy, której odbiorcy mają dobry standing finansowy. ING Commercial Finance podaje, że podejmuje współpracę z przedsiębiorcami działającymi od co najmniej 12 miesięcy. Jeżeli potencjalny faktorant sprzedaje powtarzalne i znane produkty solidnym kontrahentom, faktor może podpisać umowę z młodszą firmą, nawet 3-miesięczną.

Ranking Firm Faktoringowych

Faktoring dla firm średniej wielkości

Faktoring dla dużych firm

Przedsiębiorczyni zafascynowana światem finansów i bankowości. W wolnych chwilach uwielbia czytać powieści kryminalne oraz spędzać czas na świeżym powietrzu (najchętniej w górach!).