Współpracujesz ze stałymi kontrahentami przyzwyczajonymi do faktur z odroczonym terminem płatności? Firmy faktoringowe doskonale rozumieją, że zamrożenie pieniędzy w fakturach na kilka miesięcy może być bardzo niekorzystne dla biznesu – szczególnie pod kątem bieżących wydatków i rozwoju przedsiębiorstwa. Dzięki mFaktoringowi możesz otrzymać pieniądze już w dniu wystawienia faktur, bez pośpieszania kontrahentów. Kto może skorzystać z mFaktoringu? Poznaj aktualne warunki i koszt finansowania faktur w mBanku, który świadczy usługi zarówno jednoosobowym działalnościom gospodarczym, jak i korporacjom.

Parametry oferty mFaktoring

| Waluty | PLN, EUR, USD i inne |

|---|---|

| Faktoring cichy | Nie |

| Obsługiwane firmy | Jednoosobowe działalności gospodarcze, spółki, korporacje międzynarodowe |

| Faktoring odwrotny | Nie |

Czym jest mFaktoring?

100% udziałów mFaktoring S.A. należy do mBanku. Z mFaktoringu korzystają przede wszystkim firmy z sektora MŚP, które wystawiają faktury z odroczonymi terminami płatności – maksymalnie o 120 dni. Szybkie finansowanie faktur ułatwia przedsiębiorstwom, szczególnie klientom korporacyjnym, zachowanie płynności finansowej.

W ramach mFaktoringu skorzystasz z finansowania krajowego i faktoringu eksportowego. Obie opcje są dostępne w wariancie z regresem lub bez regresu (z przejęciem ryzyka niewypłacalności odbiorcy).

W pierwszym przypadku musisz zwrócić pieniądze otrzymane od faktora, kiedy Twój kontrahent nie opłaci faktury. W drugim przypadku mFaktoring S.A. nie zażąda od Ciebie zwrotu wypłaconej zaliczki nawet jeśli Twój kontrahent nie wywiąże się ze swoje zobowiązania, ponieważ bierze na siebie odpowiedzialność za brak zapłaty. Zyskujesz nie tylko bezpieczeństwo finansowe, ale także zmotywowanie kontrahentów do płatności, wiedzą bowiem, że przelewają pieniądze instytucji finansowej, która zajmie się skuteczną windykacją. Więcej o tych mechanizmach przeczytasz w artykule opisującym różnice między faktoringiem niepełnym a pełnym.

mFaktoring S.A. udziela także gwarancji importowych, ułatwiając zdobycie zaufania u eksporterów i wzmocnienie pozycji klienta na rynkach zagranicznych.

Ranking Firm Faktoringowych

Faktoring dla firm średniej wielkości

Faktoring dla dużych firm

➡ Sprawdź również nasz pełny ranking firm faktoringowych

Kto i jak może złożyć wniosek o mFaktoring?

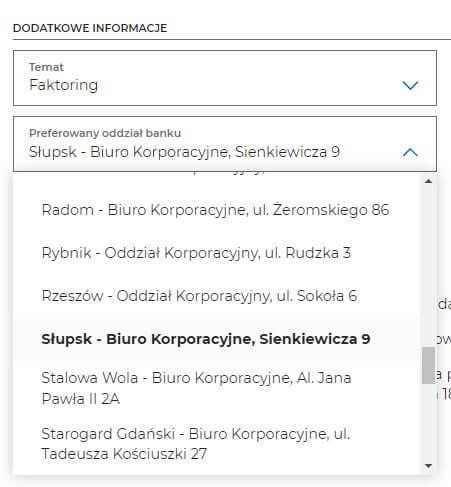

Usługi świadczone przez mFaktoring S.A. są przeznaczone dla firm z sektora MŚP i klientów korporacyjnych. Możesz złożyć wniosek o przyznanie limitu faktoringowego, spotykając się z doradcą w preferowanym biurze lub oddziale korporacyjnym mBanku.

Wysyłając formularz kontaktowy, określasz preferowany oddział korporacyjny w celu spotkania z doradcą mBanku. Źródło: https://form.mbank.pl/app/?locale=pl&stkn=WKC116126316&formName=wkmsp#/wkmsp;page=Page1

Formularz kontaktowy wymaga podania:

- danych firmowych (nazwy przedsiębiorstwa i NIP-u lub REGON-u),

- formy księgowości (książki przychodów i rozchodów, ryczałtu, karty podatkowej),

- danych kontaktowych (imienia i nazwiska, numeru telefonu, e-maila).

W dodatkowym polu możesz zawrzeć pytania, dzięki którym doradca klienta jeszcze lepiej przygotuje się do rozmowy.

Jakie informacje o firmie trzeba podać we wniosku o mFaktoring?

O ile niewątpliwą zaletą faktoringu bankowego jest świadczenie usługi przez spółkę powiązaną z zaufaną instytucją, o tyle potencjalni faktoranci muszą sprostać nieco obszerniejszym formalnościom niż w przypadku faktoringu pozabankowego.

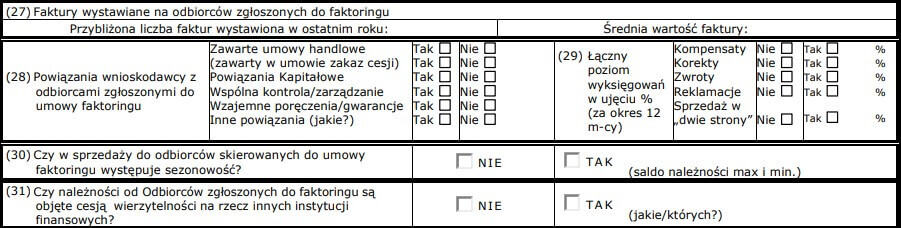

Wniosek o mFaktoring wymaga określenia:

- kwoty i waluty finansowania faktur (PLN, EUR, USD lub innej),

- podstawowych informacji o profilu działalności, strukturze firmy i planowanych zmianach pod kątem inwestycyjnym, organizacyjnym czy produktowym,

- charakterystyki odbiorców, w tym skrupulatnego opisania należności od 5 kontrahentów dominujących w sprzedaży i wskazania ewentualnych związków, np. umów handlowych z zakazem cesji wierzytelności lub bez, powiązań kapitałowych, poręczeń czy gwarancji,

- przybliżonej liczby faktur i ich średniej wartości w zeszłym roku,

- 5 największych dostawców z udziałem procentowym w zakupach towarów,

- rachunków firmowych (także poza mBankiem),

- ewentualnych postępowań, np. cywilnych, egzekucyjnych, karnych itp.

Fragment wniosku o mFaktoring. Przedsiębiorca musi skrupulatnie opisać głównych odbiorców i wartość faktur w ostatnim roku. Źródło: https://www.mbank.pl/pdf/msp-korporacje/faktoring/wniosek-faktoringowy.pdf

Ponadto przedsiębiorca zainteresowany faktoringiem w mBanku musi oświadczyć, że terminowo reguluje zobowiązania wobec ZUS-u i urzędu skarbowego oraz nie zalega z płatnościami składek. Analogiczne oświadczenie dotyczy zaciągniętych kredytów i leasingów w instytucjach finansowych.

Faktoring w mBanku dla małych firm

Nieco inaczej przebiega wnioskowanie o faktoring dla jednoosobowych działalności gospodarczych w ramach bankowości detalicznej mBanku. Jeśli masz konto firmowe w mBanku i wystawiasz faktury z odroczonym terminem płatności, możesz złożyć wniosek o limit faktoringowy w serwisie transakcyjnym, także przez aplikację mobilną. Nie musisz załączać żadnych dodatkowych dokumentów. Umowa faktoringowa jest podpisywana elektronicznie.

Tą samą drogą wprowadzasz faktury do sfinansowania. Kiedy bank zaakceptuje należności, przeleje wartość netto na Twój rachunek nawet w 15 minut. Specjalny panel w bankowości internetowej pozwala na wygodne zarządzanie wierzytelnościami. Bank akceptuje faktury o minimalnej wartości 500 zł netto i co najmniej 14-dniowym terminem płatności. Najkrótszy okres spłaty faktora wynosi 30 dni, najdłuższy – 90 dni.

Co najlepsze, możesz połączyć faktoring w mBanku z bezpłatną usługą wystawiania faktur. Dzięki temu rozwiązaniu finansowanie zajmuje jeszcze mniej czasu, bo nie musisz przepisywać danych z dokumentów do systemu.

Zalety połączenia bankowości elektronicznej z wystawianiem faktur i faktoringiem. Źródło: https://www.mbank.pl/firmy/ksiegowosc/fakturowanie/

Limit faktoringowy w mBanku dla mikrofirm

Maksymalny limit faktoringowy wynosi 50 000 zł, aczkolwiek jest on uzależniony od zdolności kredytowej przedsiębiorcy i okresu prowadzenia działalności, która nie może mieć statusu zawieszonej. Uruchomienie limitu jest bezpłatne. Kiedy finansujesz fakturę, limit zmniejsza się o wartość netto. Spłacona kwota odnawia limit, co oznacza, że jest ponownie dostępna do wykorzystania. mBank nie powiadamia Twoich kontrahentów o faktoringu – kiedy otrzymasz przelew za produkty czy usługi, zwracasz pieniądze faktorowi.

Zalety faktoringu dla jednoosobowych działalności gospodarczych w mBanku. Źródło: https://www.mbank.pl/firmy/kredyty/faktoring/

W tym modelu korzystasz z faktoringu z regresem, czyli bez przejęcia ryzyka niewypłacalności kontrahenta. To oznacza, że obowiązuje Cię zwrot zaliczki, nawet kiedy nie dostaniesz przelewu od dłużnika.

Prowadzisz jednoosobową działalność gospodarczą, ale nie masz rachunku w mBanku? Zapoznaj się z naszym artykułem o faktoringu dla nowych firm.

Finansowanie faktur w mBanku

W ramach faktoringu w mBanku przedsiębiorca może sfinansować faktury:

- w złotówkach,

- dotyczące niespornych należności, które nie są objęte postępowaniem arbitrażowym, egzekucyjnym, mediacyjnym czy sądowym,

- z terminem płatności nieprzekraczającym 120 dni,

- nieopłacone, ale nieprzeterminowane,

- z wierzytelnościami przysługującymi wyłącznie przedsiębiorcy, czyli nieobciążonymi prawami osób trzecich lub niezajętymi przez organ egzekucyjny,

- niezabezpieczone hipotecznie.

Ile się czeka na zaliczkę faktoringową od mBanku?

Zgodnie z regulaminem mBank zatwierdza wierzytelność, czyli wydaje pozytywną decyzję, w ciągu 3 dni roboczych od złożenia wniosku. W szczególnych przypadkach faktorant jest proszony o przedstawienie dodatkowych dokumentów. Faktor przelewa zaliczkę w ciągu 2 dni roboczych od zatwierdzenia wierzytelności, co oznacza, że cały proces może zająć aż 5 dni roboczych. Niemniej jednak mBank podkreśla, że przedsiębiorcy otrzymują pieniądze nawet w 15 minut od zgłoszenia faktury w systemie.

Ile kosztuje faktoring w mBanku?

Na całkowity koszt faktoringu składa się kilka opłat:

- prowizja przygotowawcza,

- prowizja administracyjna,

- odsetki.

Jednoosobowe działalności gospodarcze finansujące faktury w mBanku opłacają prowizję naliczaną od kwoty netto. Wysokość prowizji jest uzależniona od okresu spłaty:

- od 14 do 30 dni – 2%,

- od 31 do 60 dni – 4%,

- od 61 do 90 dni – 6%,

- od 91 do 120 dni – 8%.

Ile kosztuje wydłużenie finansowania faktur w mBanku?

Jeżeli przelew od kontrahenta się opóźnia lub potrzebujesz pieniędzy na bieżące wydatki, możesz przesunąć termin spłaty, zarówno przed uruchomieniem okresu regresu przez mBank, jak i w trakcie. Dodatkowa prowizja wynosi:

- 1% wartości netto za 14-dniowy okres na zwrot zaliczki. 2 tygodnie są liczone od pierwszego dnia po terminie wymagalności faktury,

- 1,5% kwoty netto za przesunięcie terminu spłaty o 30 dni od pierwszego dnia po terminie zapadalności faktury.

Uwaga – powyższe okresy się nie łączą! Jeśli termin wymagalności faktury wypada 10 marca, a okres regresu będzie trwać do 25 marca, przesunięcie dnia spłaty w tym dniu nie spowoduje, że termin zwrotu zaliczki wypadnie dopiero 24 kwietnia. W tej sytuacji ostateczny termin płatności to 9 kwietnia.

Windykacja wierzytelności w faktoringu

Jeśli nie spłacisz zadłużenia wobec mBanku w terminie, należność z faktury się przeterminuje, co spowoduje naliczanie odsetek za zwłokę. W takim wypadku oprocentowanie nominalne wynosi 20% (12.04.2022). Gdy przedsiębiorca zignoruje wezwania do spłaty (każde kosztuje 100 zł!), faktor rozpocznie działania windykacyjne, które obciążą faktoranta.

Faktoring mBank – opinie

Chcesz ustabilizować płynność finansową i odpocząć od ciągłego stresowania się zatorami płatniczymi, którym sprzyja wystawianie faktur z odroczonym terminem płatności? Faktoring w mBanku usatysfakcjonuje Cię pod wieloma względami.

- Usługa realizowana przez mBank lub mFaktoring, czyli spółkę należącą do mBanku – dzięki temu rozwiązaniu masz pewność, że korzystasz z usług popularnej instytucji finansowej.

- Błyskawiczne realizowanie przelewów – nawet w 15 minut od zgłoszenia faktury w systemie faktoringowym.

- Jasna tabela prowizji i opłat.

- Uproszczone wnioskowanie o faktoring dla klientów mBanku – dodatkowe dokumenty finansowe nie są potrzebne do przyznania limitu faktoringowego. Wystarczy zalogować się do bankowości elektronicznej i wysłać formularz. Po uruchomieniu limitu od razu sfinansujesz pierwszą fakturę sprzedażową.

- Prosty wniosek do wypełnienia dla pozostałych klientów z sektora MŚP i korporacyjnych – krótkie rubryki nie sprawiają problemów. Większość informacji można pobrać z systemu księgowego. W przypadku wątpliwości możesz umówić się z ekspertem w oddziale korporacyjnym mBanku.

- Brak dodatkowych zabezpieczeń.

- Duże zaliczki faktoringowe – do 90% wartości brutto w mFaktoringu i 100% wartości netto w faktoringu w mBanku dla JDG.

- Dostępność faktoringu z przejęciem ryzyka niewypłacalności odbiorcy w mFaktoringu – faktor stosuje albo umowę ubezpieczenia należności klienta, albo polisę ubezpieczeniową mFaktoring. Za tę usługę pobierana jest dodatkowa prowizja.

Dane kontaktowe mFaktoring S.A.:

| ✉ Adres e-mail: | kontakt@mfaktoring.pl |

| 📞 Numer telefonu: | +48 22 829 14 60 |

| 📍 Adres: | ul. Prosta 18

00-850 Warszawa |

| 🌐 Strona internetowa: | https://mfaktoring.pl |

| 📋 NIP: | 5261020062 |

Najczęściej zadawane pytania o faktoring w mBanku

Czy trzeba podpisywać umowę faktoringową z mBankiem?

Tak, umowa faktoringowa jest podpisywana na 12 miesięcy. Po tym okresie limit jest automatycznie odnawiany, co równa się przedłużeniu współpracy. Rezygnację z odnowienia limitu należy zgłosić na 7 dni kalendarzowych przed końcem umowy. Uwaga – zrobisz to wyłącznie w placówce mBanku! W przypadku wypowiedzenia umowy przed upływem 12 miesięcy od dnia jej zawarcia bank nalicza prowizję wynoszącą 1,5% limitu. Gdyby okazało się, że masz zaległe wierzytelności, prowizje i opłaty, mBank powiadomi Cię o nich na 30 dni przed końcem umowy. Nie zostanie przedłużona, jeśli nie spłacisz zadłużenia.

Czy zakaz cesji wierzytelności uniemożliwia skorzystanie z faktoringu w mBanku?

Jeżeli zbywalność wierzytelności jest ograniczona lub wyłączona, mBank nie może sfinansować faktury, chyba że otrzyma pisemną zgodę kontrahenta na cesję. Składając wniosek o przyznanie limitu faktoringowego, musisz zaznaczyć, z którymi odbiorcami masz podpisane umowy handlowe i czy zawierają zakaz cesji wierzytelności.