Faktoring eksportowy i faktoring importowy – czym się różni faktoring międzynarodowy od krajowego?

Faktoring polega na finansowaniu faktur z odroczonym terminem płatności – nawet do 120 dni. Z tej usługi korzystają przedsiębiorstwa współpracujące z polskimi i zagranicznymi kontrahentami, obawiające się utraty płynności finansowej wskutek długiego oczekiwania na przelewy. Poznaj kluczowe rodzaje faktoringu międzynarodowego – importowego i eksportowego – oraz dowiedz się, czym się różnią od faktoringu krajowego.

Dzięki naszemu poradnikowi i rankingowi firm faktoringowych wybierzesz najopłacalniejszy sposób finansowania faktur wystawianych zagranicznym kontrahentom.

Co ważne, firmy faktoringowe oferują różne rodzaje faktoringu, które różnią się nie tylko zasięgiem terytorialnym, ale także odpowiedzialnością za brak przelewu od odbiorcy faktury czy zaangażowaniem kontrahenta w proces finansowania. Sprawdź, jakie zalety i wady mają poszczególne warianty faktoringu zagranicznego, aby zdecydować się na najkorzystniejszy dla Twojego biznesu.

Faktoring międzynarodowy kontra krajowy

O ile faktoring zagraniczny i krajowy mają wspólne cele, o tyle w przypadku faktoringu eksportowego oraz importowego dochodzą dodatkowe korzyści, związane ze zlikwidowaniem pewnych barier w handlu zagranicznym. Faktoring międzynarodowy ułatwia komunikowanie się z przedsiębiorcami, którzy funkcjonują w odmiennej ekonomicznie, kulturowo i prawnej rzeczywistości.

- Eksportujesz towary? Odmroź pieniądze i nie czekaj na przelew nawet przez kilka miesięcy. W przypadku problemów z dochowaniem terminów płatności możesz liczyć na wsparcie firmy faktoringowej, która albo utrzymuje wewnętrzny dział windykacji, albo współpracuje z podmiotami wyspecjalizowanymi w tym zakresie.

- Importujesz surowce? Zagraniczny dostawca nie musi się obawiać Twojej niewypłacalności, ponieważ otrzymuje poręczenie od faktora i szybką gotówkę.

Ponadto faktoring zagraniczny wyróżnia się udziałem dwóch faktorów, o którym przeczytasz w dalszej części poradnika.

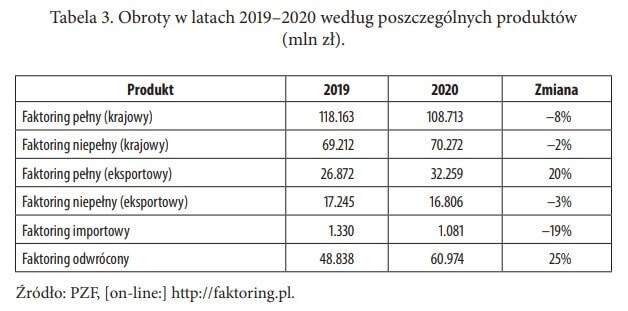

O ile faktoring importowy zaliczył spadek w 2020 roku

w Polsce w porównaniu z 2019 rokiem, o tyle faktoring eksportowy pełny cechował się zwiększonymi obrotami. Faktoring krajowy dominował nad międzynarodowym. Źródło: http://faktoring.pl/wp-content/uploads/2021/10/Faktoring-2021_internet.pdf

Faktoring międzynarodowy pełny i niepełny – który wybrać?

W finansowaniu faktur wyróżnia się przede wszystkim faktoring pełny i faktoring niepełny. Te warianty różnią się stroną, która bierze na siebie ryzyko niewypłacalności kontrahenta.

- W wariancie pełnym (bez regresu) ciężar odzyskania należności od kontrahenta spóźniającego się z zapłatą spoczywa na faktorze. W tym modelu nie zwracasz zaliczki faktoringowej, czyli kwoty otrzymanej przez faktora, kiedy odbiorca faktury nie zapłaci za produkty czy usługi. Wybierz tę opcję, jeśli często nawiązujesz jednorazowe współprace z nowymi kontrahentami i chcesz się zabezpieczyć na wypadek nieterminowych płatności.

- W wariancie niepełnym (z regresem) zwracasz wspomnianą zaliczkę faktorowi, jeśli kontrahent nie opłaci faktury w terminie. O ile dochodzenie należności leży po Twojej stronie, o tyle firma faktoringowa może Ci pomóc w odzyskaniu wierzytelności, prowadząc windykację za niewielką opłatą. Ten model sprawdza się najlepiej w przypadku stałych współprac, w których obowiązują długie okresy płatności, nawet 3- lub 4-miesięczne, ale przelewy docierają do Ciebie w wyznaczonych terminach.

Faktoring mieszany łączy te dwa modele.

Czym się różni faktoring jawny od cichego?

Faktoring niepełny jest dostępny zarówno w wersji jawnej, jak i tajnej, czyli jako faktoring cichy. Z kolei faktoring pełny wymaga zastosowania wyłącznie jawnej cesji wierzytelności, która jest powszechna w relacjach międzynarodowych. Czym się różnią te warianty?

- Wystawiasz fakturę z odroczonym terminem płatności. Wysyłasz ją kontrahentowi i wgrywasz do systemu faktora, zgłaszając chęć szybkiego sfinansowania.

- W faktoringu jawnym faktor zwraca się do kontrahenta z prośbą o potwierdzenie faktury i dopiero potem wypłaca Ci zaliczkę. Ten etap weryfikacji jest pomijany w modelu cichym – kontrahent nie wie, że korzystasz z usług faktoringowych.

- W wariancie jawnym kontrahent przelewa pieniądze na konto firmy faktoringowej – jest wskazane na fakturze. W faktoringu cichym to Ty otrzymujesz pieniądze, które przelewasz faktorowi.

Uwaga – faktoring cichy nie jest sposobem na obejście zakazu cesji wierzytelności w umowie handlowej z zagranicznym kontrahentem!

Faktoring eksportowy – definicja

Faktoring eksportowy to rodzaj faktoringu międzynarodowego, który jest przeznaczony dla przedsiębiorców bazujących na eksporcie. Firma faktoringowa wykupuje wierzytelności z faktur wystawianych zagranicznym kontrahentom. Eksporter otrzymuje szybki przelew, a odbiorca faktury jest zobowiązany do uregulowania należności zgodnie z datą wymagalności.

Faktoring eksportowy w Bibby Financial Services. Źródło: https://www.bibbyfinancialservices.pl/produkty/nasza-oferta/faktoring-eksportowy

Kto może skorzystać z faktoringu eksportowego?

Dzięki finansowaniu faktur eksportowych zmniejszasz ryzyko utraty płynności finansowej i powstania zatorów płatniczych wskutek oczekiwania na płatność od zagranicznego kontrahenta.

Faktoring eksportowy jest dla Ciebie, jeśli:

- sprzedajesz produkty i świadczysz usługi kontrahentom zarejestrowanym w innych krajach,

- wystawiasz faktury o odroczonych terminach płatności,

- potrzebujesz pomocy w weryfikacji zagranicznych kontrahentów,

- chcesz poszerzyć rynki zbytu na kolejne kraje,

- potrzebujesz środków na bieżącą działalność firmy, ale nie chcesz korzystać z kredytów.

Zalety faktoringu eksportowego

- Zabezpiecza przed wahaniami kursów walutowych – eksporter otrzymuje pieniądze wkrótce po wystawieniu faktury, co redukuje ryzyko kursowe. To jedna z najważniejszych zalet faktoringu eksportowego, szczególnie w obliczu niestabilnej sytuacji gospodarczo-politycznej na świecie.

- Zwiększenie bezpieczeństwa w handlu zagranicznym – faktoring eksportowy zapobiega wielu negatywnym skutkom długich terminów płatności, w tym zatorom płatniczym. Przedsiębiorcy obawiający się działania na zagranicznych rynkach powinni skorzystać z faktoringu pełnego, w którym firma faktoringowa przejmuje ryzyko niewypłacalności kontrahentów i rozpoczyna windykację, kiedy nie zapłacą w terminie.

- Weryfikacja partnerów biznesowych – kiedy zagraniczny kontrahent zostaje zgłoszony jako odbiorca faktur, firma faktoringowa weryfikuje kondycję finansową danego przedsiębiorstwa. Skrupulatna analiza jest wliczona w cenę faktoringu międzynarodowego, dzięki czemu nie płacisz dodatkowo za usługę wywiadowni gospodarczej.

- Dopasowanie finansowania faktur do skali sprzedaży – możesz dostosowywać limit faktoringowy do aktualnej pozycji Twojej firmy na rynku międzynarodowym. Faktorzy oferują elastyczne warunki finansowania, które można zmieniać w trakcie umowy.

- Utrzymanie płynności finansowej firmy – o tym aspekcie prowadzenia biznesu przeczytasz w naszym artykule, który opisuje, jak poprawić płynność finansową firmy.

- Wsparcie w monitorowaniu wierzytelności i odzyskaniu należności – nawet jeśli wybierzesz faktoring z regresem, czyli zwrotem zaliczki w przypadku braku zapłaty od kontrahenta, faktor może Ci pomóc w windykacji zgodnie z cennikiem załączonym do umowy faktoringu.

- Zwiększenie konkurencyjności polskich przedsiębiorców na rynkach międzynarodowych – zagraniczny kontrahent doceni nie tylko wysoką jakość produktów czy usług, ale także długie terminy płatności, które mogą przeważyć szalę na Twoją korzyść. Faktoring eksportowy spełnia oczekiwania obu stron – zapewnia szybką płatność eksporterowi przy jednoczesnym utrzymaniu nawet kilkudziesięciu dni na zapłatę dla nabywcy.

Na czym polega faktoring importowy?

Zależy Ci na dłuższym okresie płatności za towary sprowadzone z zagranicy, ale wolisz uniknąć utraty skonta, czyli rabatu za natychmiastowe uregulowanie należności? Skorzystaj z faktoringu odwrotnego, czyli finansowania zakupów.

Finansowanie faktur zakupowych (zobowiązaniowych) zapewnia szybkie przelewy Twoim dostawcom przy zachowaniu odroczonego terminu płatności dla Twojej wygody. Faktor opłaca zamówione przez Ciebie towary i usługi nawet w dniu wystawienia faktury przez dostawcę. Wierzytelność przejęta przez faktora powinna zostać spłacona albo zgodnie z datą wymagalności na fakturze, albo w innym terminie. Firma faktoringowa może wydłużyć okres spłaty nawet o 90 dni. Oczywiście ta zmiana generuje nieco wyższe koszty usługi, ale uwzględnisz je w kosztach uzyskania przychodu. Poza tym nie martwisz się o narastanie odsetek ustawowych i pogorszenie relacji biznesowych z powodu przeterminowanych faktur.

Zalety faktoringu importowego

Dzięki faktoringowi importowemu Twoja firma zostaje uznana za wiarygodną i wypłacalną, mimo że nie stosujesz ani akredytywy, ani gwarancji bankowej. Szybka płatność zachęca kontrahentów do dalszej współpracy i realizowania większych zamówień na towary.

W przypadku trudności z pozyskiwaniem surowców czy produkcją komponentów usatysfakcjonowani dostawcy mogą traktować Twoje zapotrzebowanie priorytetowo. Zyskujesz też lepszą pozycję negocjacyjną – zwłaszcza na tle przedsiębiorstw opłacających faktury na ostatnią chwilę.

Trzeba też podkreślić uproszczony system rozliczeń. Zlecasz przelewy wyłącznie na konto faktora, a nie różnych kontrahentów.

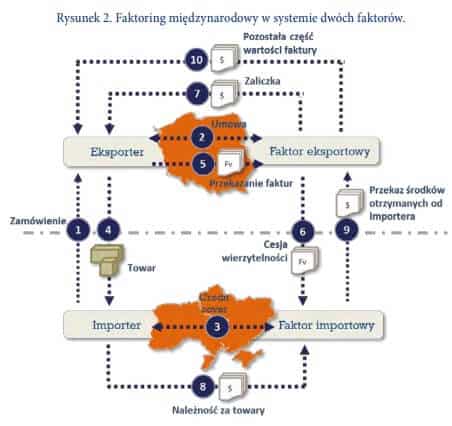

System dwóch faktorów w faktoringu międzynarodowym

Faktoring eksportowy funkcjonuje nie tylko na wcześniej omówionych zasadach, ale także w systemie dwóch faktorów. W tym rozbudowanym wariancie istnieją aż 4 strony transakcji:

- dostawca produktów i usług (faktorant, eksporter),

- odbiorca produktów i usług (dłużnik faktoringowy, importer),

- faktor eksportowy (firma faktoringowa w Polsce),

- faktor importowy (firma faktoringowa w kraju odbiorcy).

Kiedy firma faktoringowa w Polsce otrzymuje fakturę wystawioną na zagranicznego odbiorcę, kontaktuje się z faktorem w jego kraju, aby zweryfikować kondycję finansową firmy. Po potwierdzeniu jej wypłacalności dochodzi do pierwszej cesji wierzytelności – na faktora eksportowego, a potem do drugiej – na faktora importowego, który finalnie zajmuje się monitorowaniem należności.

Firma faktoringowa wypłaca Ci zaliczkę, np. 90% wartości faktury. Przelewa Ci pozostałą część, kiedy dłużnik spłaca faktora importowego, a ten przekazuje środki faktorowi eksportowemu. Jeżeli odbiorca faktury nie ureguluje należności, faktor importowy wypłaci środki z ubezpieczenia faktorowi eksportowemu, a sam rozpocznie windykację.

Faktoring eksportowy w systemie dwóch faktorów. Źródło: http://faktoring.pl/wp-content/uploads/2017/09/almanach_3.pdf

System dwóch faktorów działa także w faktoringu importowym, w którym faktor krajowy odgrywa rolę poręczyciela za Twoje zobowiązania, dzięki czemu stajesz się wiarygodniejszym partnerem handlowym.

Najczęściej zadawane pytania o faktoring w handlu zagranicznym

W jakich branżach działa faktoring międzynarodowy?

Faktoring zagraniczny jest dostępny w różnych branżach, m.in. budowlanej, produkcyjnej czy transportowej. O ile faktorzy rzadko stosują wyłączenia związane z poszczególnymi gałęziami gospodarki, o tyle zdarza się, że wykluczają odbiorców faktur ze względu na kraj pochodzenia. Ograniczenie może być skutkiem niestabilnej sytuacji ekonomicznej, generującej zbyt duże ryzyko dla faktora, dlatego należy sprawdzić, czy prowadzi tzw. listę sankcyjną.

Jak faktoring zagraniczny ogranicza ryzyko kursowe?

W faktoringu eksportowym otrzymujesz szybką zaliczkę faktoringową, którą możesz od razu wymienić na złotówki, nie ryzykując niekorzystnej zmiany kursu. Przelew od faktora powinien trafić na Twoje konto walutowe. W faktoringu importowym przelewasz pieniądze na tzw. konto cesyjne prowadzone w odpowiedniej walucie.

Finansistka z wykształcenia i zamiłowania. Od kilku lat prowadzi swoją firmę i chętnie dzieli się swoją wiedzą i doświadczeniem na łamach serwisu FirmowaKasa. W wolnym czasie zapalona biegaczka i podróżniczka.

Jedna odpowiedź

[…] Na rynku działa wiele firm faktoringowych, np. Monevia (https://www.firmowakasa.pl/faktoring/firmy-faktoringowe/monevia/) czy Pragma (https://www.firmowakasa.pl/faktoring/firmy-faktoringowe/pragma/). Każda z nich umożliwia zawarcie umowy faktoringowej i zapewnienie płynności finansowej swojej firmy. Jeżeli chcesz dowiedzieć się więcej na temat rodzajów faktoringu i jego zastosowania, zajrzyj tutaj: firmowakasa.pl. […]